Le choix de l’assurance voyage n’est pas la partie la plus amusante de la préparation d’un tour du monde. Cependant, il faut bien y passer. Pour vous aider à y voir plus clair dans la multitude de contrats proposés sur le marché, nous avons décortiqué les conditions générales des principaux assureurs spécialisés.

⚠️ Si vous préparez un voyage de moins de trois mois, consultez plutôt notre comparatif des assurances voyage courte durée.

Comparer les assurances séjoursNous avons réalisé une grande enquête du 21 au 24 juin 2022, auprès de 775 personnes ayant fait un long voyage de plus de trois mois consécutifs. Nous leur avons demandé quelle assurance ils ont choisie et, pour ceux qui ont eu besoin de l’utiliser, s’ils en ont été satisfaits. En savoir plus sur notre méthodologie

Le prix est l’un des éléments qui vous permettront de choisir votre assurance voyage, mais ce n’est pas le seul. Il faut aussi prendre en compte le niveau des garanties proposées, les exclusions et la réputation de l’assurance.

Les variables qui impactent le prix d’une assurance voyage sont :

En général, plus les garanties sont complètes, plus le prix de l’assurance est élevé. Voir le détail de toutes les garanties

La plupart des assurances ont une tarification mensuelle fixe, quelle que soit la durée de votre voyage. Cependant, certains contrats affichent des tarifs dégressifs en fonction de la durée.

Les soins médicaux coûtent extrêmement cher aux États-Unis et au Canada. Pour refléter ce risque, de nombreuses assurances voyage appliquent un tarif plus élevé pour toute la durée du voyage si vous passez par un de ces pays.

Cependant, depuis décembre 2018, Chapka ont modifié leur système de tarification. Dans leur formulaire, si vous sélectionnez « Monde entier y compris USA-Canada », ils vous demandent votre date d’entrée et votre date de sortie de ces pays. Vous ne payez donc la surcharge tarifaire que pendant la période où vous êtes aux États-Unis et/ou au Canada.

Plus vous êtes vieux, plus les risques concernant les frais médicaux sont élevés pour votre assureur. C’est pourquoi beaucoup de contrats coûtent cher pour les personnes plus âgées. La différence de prix peut aller du simple au quadruple !

Les assurances ont même souvent un âge plafond au-dessus duquel elles ne vous assurent plus.

Beaucoup d’assurances voyage proposent des tarifs spécifiques pour les couples et pour les familles. Ils permettent de payer moins cher que si vous preniez chacun une assurance séparément.

Les marques d’assurances les plus connues, comme Allianz ou Mondial Assistance sont relativement chères. Les gens ont plus confiance en elles pour bien les prendre en charge en cas de problème. Elles en profitent donc pour pratiquer des prix plus élevés.

On utilise le terme générique « assurance voyage » pour décrire des contrats qui comprennent en réalité deux parties :

Dans certaines assurances voyage, notamment celles des cartes bancaires, les garanties d’assurance et d’assistances sont gérées par des entreprises différentes.

Pour vous aider à y voir plus clair, nous avons demandé aux tourdumondistes qui ont dû faire appel à leur assurance voyage quelles garanties ils ont utilisées :

Note : le total est supérieur à 100 %, car plusieurs garanties ont pu être utilisées par une même personne.

Un accident est vite arrivé.

Le remboursement des frais médicaux d’urgence à l’étranger est inclus dans toutes les assurances voyage. C’est, de loin, la garantie la plus utilisée par les voyageurs.

La facture d’un séjour prolongé à l’hôpital à l’étranger avec plusieurs examens et/ou opérations peut être très élevée, même dans les pays « pauvres ». Elle peut vous endetter à vie, vous et votre famille, si vous n’êtes pas couvert.

Un des répondants à notre enquête a eu un accident de vélo à Bali. Il a dû y être hospitalisé 5 jours. Il a ensuite été transféré dans un autre hôpital à Singapour où il a encore été soigné pendant 5 jours.

Enfin, il a dû être rapatrié en France pour y être opéré d’urgence. Le coût total de ces interventions s’est élevé à presque 50 000 €. Il a été intégralement pris en charge par son assurance.

Les assurances parlent de prise en charge “en complément de la sécurité sociale” ou de prise en charge “au 1er euro”. Qu’est-ce que ça veut dire ?

Cependant, les conditions générales des assurances voyage qui prennent en charge au 1er euro comportent généralement une clause stipulant que vous vous engagez à effectuer toutes les démarches nécessaires pour obtenir le remboursement de vos frais médicaux auprès de la sécurité sociale et/ou des autres organismes complémentaires auxquels vous êtes affilié.

Vous allez nous dire : “Mais alors, c’est de l’arnaque cette histoire de prise en charge au 1er euro ?”. En fait non. Nous avons contacté plusieurs assurances voyage. Elles nous ont expliqué qu’elles incluent cette clause, mais ne l’utilisent pratiquement jamais. Elles se réservent simplement le droit de vous demander de faire les démarches auprès de la sécurité sociale en cas de très gros sinistre.

Les réponses que nous avons obtenues lors de notre enquête confirment ces informations. Aucun répondant ne s’est plaint d’avoir été obligé de faire des démarches auprès de la sécurité sociale avec une vraie assurance voyage.

Les couvertures voyage des cartes bancaires et des mutuelles du réseau Inter Mutuelles Assistance (MAAF, MACIF, MAIF, Matmut…), en revanche, demandent beaucoup plus systématiquement de faire appel à la sécurité sociale avant de rembourser le complément. Leurs délais de remboursement sont donc beaucoup plus longs (souvent plus de 6 mois, selon notre enquête) qu’avec les vraies assurances voyage (2 semaines en moyenne).

La règle de base pour toutes les assurances est de couvrir uniquement les frais médicaux résultant d’un accident ou d’une maladie qui n’était pas prévisible. Si vous avez des problèmes de santé avant votre départ (du diabète par exemple) et que des complications engendrent des frais médicaux pendant votre voyage, ils ne sont souvent pas pris en charge. Si vous êtes dans ce cas, on vous conseille le comparatif des assurances de l’association Chronic Buddy.

La garantie frais médicaux couvre :

Certaines assurances couvrent aussi les frais d’optique consécutifs à un accident, les frais de rééducation (kiné, chiropracticien, ostéopathe…) et/ou les frais liés à une complication de grossesse.

Attention, l’un des cas les plus fréquents de recours aux assurances voyage est l’accident de moto ou de scooter. Les assurances ne couvrent la conduite des engins à deux-roues motorisés que jusqu’à 125 cc. Seuls les frais médicaux, d’hospitalisation ou de rapatriement peuvent être remboursés et seulement à condition que vous portiez un casque et que vous ayez les papiers du véhicule ou un contrat de location.

Les accidents de scooter sont l’une des premières causes de recours aux assurances voyage.

Une assurance voyage n’est pas une assurance moto. Si vous avez un accident, les dommages causés à votre véhicule, à celui que vous avez percuté ou les frais médicaux d’une personne que vous auriez blessée ne sont pas couverts (sauf avec l’assurance des cartes Visa Premier, mais uniquement pour les 3 premiers mois du voyage)

La prise en charge des frais médicaux est en général plafonnée. Si vos frais médicaux dépassent le plafond, ils sont alors à votre charge. Ce plafond varie beaucoup d’une assurance à l’autre. C’est le point le plus important à comparer.

La limite est souvent plus élevée aux États-Unis et au Canada, pour les contrats qui couvrent ces pays, car les soins y coûtent particulièrement cher.

Les frais relatifs à un rapatriement sanitaire dans votre pays ne seront pas comptabilisés pour savoir si vous avez atteint le plafond des frais médicaux. Ils sont couverts par la partie assistance de votre contrat.

Certains contrats haut de gamme comme World Nomads Explorer ou AVA Plan Santé International n’ont aucune limite de remboursement.

Chez les mutuelles du réseau Inter Mutuelles Assistance (MAAF, MACIF, MAIF, Matmut…), le plafond des frais médicaux est beaucoup trop bas, seulement 80 000 €. À ce niveau, le risque de dépasser le plafond est réel, c’est pourquoi nous ne les avons pas incluses dans notre comparatif.

Certaines assurances appliquent une franchise au remboursement des frais médicaux. Par exemple si la franchise de votre assurance est de 30 € et qu’un rendez-vous chez le médecin vous coûte 50 €, vous ne serez remboursé que de 20 €.

Si vous êtes rapatrié dans votre pays pour des raisons médicales, vous devrez y être hospitalisé, ce qui engendrera des frais.

En France, si vous n’avez plus de mutuelle, la sécurité sociale ne vous remboursera que 80 % de vos frais médicaux pendant les 30 premiers jours d’hospitalisation.

Il est même possible que vous ne soyez plus couvert par la sécurité sociale si vous êtes parti depuis longtemps. (Plus d’infos sur la sécurité sociale et la mutuelle en voyage ).

C’est pourquoi quelques assurances voyage, comme Chapka, AVA ou Assur Travel, prennent en charge les frais médicaux suite à un rapatriement ou à un retour temporaire dans votre pays de domicile.

Si vous revenez temporairement dans votre pays en cours de voyage, il est possible que vous ayez des frais médicaux pendant cette période. Chapka est la seule assurance voyage à couvrir vos frais médicaux dans votre pays de domicile en cas de retour de moins de 30 jours au milieu de votre voyage.

Si vous avez un accident ou tombez malade à l’étranger, seul le médecin de votre assurance peut décider, après avoir contacté l’équipe médicale locale, de vous rapatrier. Il ne le fera que s’il estime que vous ne pouvez pas être soigné sur place dans de bonnes conditions et que vous êtes en état de supporter le voyage.

Un rapatriement sanitaire coûte très cher à l’assureur, généralement entre 15 000 € et 50 000 €. Les rapatriements médicaux sont donc très rares.

Un rapatriement sanitaire coûte entre 15 000 € et 50 000 €.

Si vous êtes malade ou blessé et que le médecin de votre assurance voyage juge que vous avez besoin d’être transporté vers un hôpital, celle-ci organise et prend en charge votre transfert.

Si vous n’avez pas besoin d’être hospitalisé ni rapatrié, mais que vous devez rester sur place au-delà de la date prévue de votre séjour dans un pays à cause d’un accident ou d’une maladie, la plupart des assurances prennent en charge vos frais de prolongation de séjour pendant une durée limitée (5 à 10 jours).

Si vous devez prolonger votre séjour dans un pays à cause d’un accident ou d’une maladie, vous ne pourrez peut-être plus utiliser votre billet de retour ou de continuation. Certaines assurances haut de gamme comme Allianz, Assur Travel, World Nomads ou Europ Assistance, prennent en charge un billet pour rentrer chez vous ou poursuivre votre voyage si votre billet initial n’est plus utilisable.

Si vous êtes hospitalisé à l’étranger pour plus d’une semaine, les assurances voyage prennent en charge le billet aller-retour d’un proche pour qu’il puisse venir à votre chevet. Elles prennent aussi en charge ses frais d’hôtel pour un montant maximum de 50 € à 200 €.

Si vous êtes rapatrié, la plupart des assurances voyage prennent en charge le retour d’une ou plusieurs personnes qui voyagent avec vous, à condition qu’ils soient eux aussi assurés. Certaines assurances prennent en charge le retour des membres de la famille non-assurés, voire l’aller-retour d’un proche depuis votre pays pour venir chercher vos enfants si vous voyagez seul avec eux.

Si vous avez besoin d’aide suite à un événement traumatisant, certaines assurances, comme Chapka, Allianz ou April, peuvent organiser des entretiens téléphoniques avec des spécialistes.

Un sauvetage en hélicoptère coûte environ 1 500 € par heure.

Si vous avez un accident ou que vous tombez malade dans un lieu difficile d’accès (lors d’un trek en montagne par exemple), votre assurance prend en charge les frais mis en oeuvre pour vous localiser et vous transporter vers le centre de soins le plus proche, le plus souvent par hélicoptère.

Si vous avez besoin de médicaments et qu’il n’est pas possible de les trouver sur place, la plupart des assurances prennent en charge leur envoi.

Si vous ne pouvez pas contacter quelqu’un dans votre pays, votre assurance peut se charger de transmettre vos messages.

Si vous vous faites voler, perdez ou détruisez vos papiers d’identité, certaines assurances, comme Chapka, World Nomads ou Europ Assistance prennent en charge les frais qui vous seront demandés pour en faire fabriquer de nouveaux.

Si vous vous faites voler, perdez ou détruisez vos papiers d’identité ou vos cartes bancaires, presque toutes les assurances voyage peuvent vous avancer de l’argent pour vous laisser le temps de les remplacer.

Si un membre de votre famille décède pendant votre voyage, presque toutes les assurances voyage prennent en charge votre billet retour pour que vous puissiez assister à ses obsèques. Certaines assurances prennent même en charge un billet aller-retour pour que vous puissiez ensuite reprendre votre voyage là où vous en étiez.

La plupart des assurances prennent aussi en charge votre retour en cas d’hospitalisation non prévue d’un membre de votre famille.

Pour certaines assurances, un membre de votre famille signifie uniquement votre conjoint, votre mère, votre père, vos enfants, votre frère ou votre soeur. Pour d’autres, elle inclut aussi vos grands-parents, vos petits enfants, vos beaux parents, voire votre belle-soeur et votre beau-frère.

Ce point n’est pas à négliger, c’est l‘une des garanties les plus utilisées par les grands voyageurs.

Si vous êtes victime d’un attentat ou d’une catastrophe naturelle, la plupart des assurances voyage laissent les autorités locales et celles de votre pays gérer la situation. De même, si votre domicile est endommagé par un incendie, une inondation ou autre pendant votre voyage, très peu d’assurances prennent en charge votre retour.

Seuls quelques contrats haut de gamme, comme April ou Europ Assistance, prennent votre rapatriement en charge pour ces types d’événements.

Si vous êtes emprisonné, ou sur le point de l’être, votre assurance peut vous avancer de l’argent pour payer votre caution. Il ne s’agit que d’une avance, vous devrez donc rembourser cet argent à votre assurance, en général dans un délai de trois mois.

Si vous êtes poursuivi pour une infraction, presque toutes les assurances voyage prennent en charge vos frais d’avocat, jusqu’à des plafonds plus ou moins élevés. L’assistance juridique ne fonctionne pas si vous avez commis un crime, mais si vous êtes quelqu’un d’équilibré, ça ne devrait pas poser problème ?

Comment ça, vous n’avez pas envie de visiter une prison indonésienne ?

Si vous blessez quelqu’un ou que vous endommagez ou perdez quelque chose qui lui appartient pendant votre voyage, vous pouvez être obligé de payer un dédommagement ainsi que des frais d’avocat et de procès. Presque toutes les assurances voyage comprennent une garantie responsabilité civile qui couvrira alors les frais résultant d’un accord amiable ou judiciaire.

Les assurances voyage ont, en général, deux plafonds de responsabilité civile :

Elles appliquent généralement une franchise sur la garantie responsabilité civile. Par exemple si la franchise de votre assurance est de 150 € et que vous devez payer 500 € à quelqu’un, l’assurance ne prendra en charge que 350 €.

Attention, votre assurance voyage ne vous couvrira pas si vous avez un accident en conduisant un véhicule et que vous blessez quelqu’un ou endommagez un autre véhicule. Si vous louez ou achetez un véhicule, vous devrez prendre une assurance auto ou moto. Voir la partie Assurances Complémentaires de ce dossier

C’est l’une des garanties les plus utilisées par les tourdumondistes. Cependant, les sinistres concernant les bagages sont souvent d’un montant plus faible que ceux concernant les frais médicaux.

Selon nous, l’utilité d’une assurance voyage est avant tout de vous couvrir contre les risques qui pourraient vous mettre vraiment en difficulté financière. On vous conseille donc de ne pas trop vous focaliser sur la garantie bagages lorsque vous comparez les assurances voyage.

Les assurances voyage ne couvrent vos bagages que dans certains cas précis :

Attention, certaines assurances voyage, comme ACS, ne couvrent vos bagages que lorsqu’ils sont sous la responsabilité d’une compagnie de transport. Dans ce cas, cette garantie n’a pas grand intérêt.

La simple perte de vos bagages, due à une étourderie de votre part, n’est prise en charge par aucune assurance.

Certaines assurances voyage excluent les ordinateurs, les appareils photo, vidéo & hi-fi et/ou les téléphones de leur garantie bagages.

Gardez bien les factures de tous les équipements que vous achetez avant votre voyage, car vous devrez les envoyer à votre assurance pour pouvoir vous faire rembourser

Selon les assurances, la prise en charge maximum pour les bagages varie entre 800 € et 3 000 €.

La valeur de remboursement de vos équipements est généralement calculée à 75 % de leur valeur d’achat s’ils ont moins d’un an. S’ils sont plus vieux, le remboursement est réduit de 10 % supplémentaires par an.

Mon précieux ! Tu ne seras pas remboursé en totalité par mon assurance voyage.

Toutes les assurances voyage appliquent une limite spécifique pour les objets de valeur. La définition d’un objet de valeur dépend des assurances, mais elle correspond généralement aux objets valant plus de 250 €.

Prenons un exemple. La limite de votre assurance pour les objets de valeur est de 1 000 €. Vous partez avec un ordinateur portable d’une valeur de 1 000 € et un appareil photo d’une valeur de 500 €. Le montant du remboursement sera au maximum de 1 000 € (et non 1 500 €).

Si vous voyagez avec des équipements coûteux et que vous voulez les assurer à leur vraie valeur, vous devrez prendre une assurance spécialisée, mais peu de tourdumondistes le font, car elles coûtent assez cher. La meilleure solution reste simplement d’éviter d’emporter des équipements trop coûteux. Voir la partie Assurances Complémentaires de ce dossier

Certaines assurances appliquent une franchise de 15 € à 70 € à la garantie des bagages.

Certaines assurances voyage peuvent vous verser une petite indemnité en cas de retard de livraison de vos bagages pour acheter des vêtements et produits de toilette.

Ce n’est pas la partie la plus drôle de ce dossier, mais en cas de décès pendant votre voyage, votre assurance prend en charge et organise le rapatriement du corps dans le pays de domicile.

La plupart des assurances prennent en charge les frais de cercueil ou d’urne nécessaires au rapatriement du corps.

Certaines assurances, comme Chapka ou April, prennent en charge un billet aller-retour pour qu’un membre de votre famille puisse venir participer aux formalités de rapatriement ou d’incinération.

Ce n’est sans doute pas ça qui consolera votre famille, mais en cas de décès dans un accident, votre assurance versera une somme d’argent à votre conjoint, à vos enfants ou à vos ayants droit.

Si, à la suite d’un accident, vous devenez invalide de façon permanente, votre assurance vous versera une somme proportionnelle à la gravité de votre invalidité.

Les assurances voyage longue durée ne couvrent généralement pas l’annulation du voyage. Les seules exceptions sont les contrats World Nomads, Europ Assistance Evasio Grand Voyage Multirisque et Visa Premier. Avec ces contrats, si votre voyage est annulé, par exemple à cause d’un problème de santé, vous pourrez vous faire rembourser votre billet d’avion et/ou les nuits d’hôtel que vous auriez déjà payées. Les causes valables d’annulation dépendent des assurances, mais sont toujours très restrictives. Vous ne pourrez jamais vous faire rembourser parce que vous avez changé d’avis.

De même, seuls World Nomads et Visa Premier prévoient une indemnisation en cas de retard de transport.

Les conditions générales des contrats d’assurances voyage font souvent au moins une vingtaine de pages. Elles contiennent des dizaines d’exclusions : les cas dans lesquels l’assurance ne vous couvre pas.

Quand on doit prendre une assurance, on a parfois peur de se faire arnaquer en souscrivant à un contrat qui a caché plein d’exclusions importantes dans ses conditions générales.

Cependant, avec le développement des sites de notations, des forums et des groupes Facebook de voyageurs, les assurances voyage doivent de plus en plus faire attention à leur réputation. Les exclusions sont donc la plupart du temps assez logiques et servent surtout à éviter les abus.

Il y a tellement d’exclusions pour chaque contrat qu’il serait impossible de toutes les lister ici. Cependant, pour que vous ne soyez pas déçu en cas de demande de prise en charge, on a identifié les plus courantes.

Chérie, j’ai imprimé les conditions générales des assurances pour regarder les exclusions.

Les maladies préexistantes, comme le diabète, sont exclues de toutes les assurances voyage. Ça signifie que si vous avez des frais médicaux à l’étranger liés à une maladie antérieure à votre départ, ils ne seront pas pris en charge.

Ça peut paraître injuste pour les personnes concernées, mais les assurances sont des entreprises privées dont le but est de gagner de l’argent. Si elles couvraient les maladies préexistantes, elles seraient sûres de perdre de l’argent, c’est pourquoi elles appliquent cette exclusion.

Nous avons contacté la Fédération des Diabétiques, même eux ne connaissent aucun contrat qui couvre les maladies préexistantes.

La seule solution que nous avons identifiée est de partir avec un maximum de traitement. En cas de frais liés à votre maladie préexistante à l’étranger, vous pouvez demander un remboursement à l’assurance maladie. Vous ne pourrez malheureusement pas être pris en charge au-delà des tarifs de sécurité sociale française.

Si, au bout d’un moment, vous n’êtes plus couvert par l’assurance maladie, vous pouvez cotiser à la Caisse des Français à l’Étranger (CFE) pour continuer à bénéficier de la couverture de l’assurance maladie.

En plus de l’assurance maladie ou de la CFE, vous pouvez prendre une assurance voyage classique. Elle vous couvrira pour tous les sinistres qui ne sont pas liés à votre maladie préexistante.

Lorsque vous souscrivez une assurance voyage, vous devez indiquer la date à laquelle vous souhaitez qu’elle prenne effet. Vous pouvez prendre une assurance voyage jusqu’à la veille de votre départ. La plupart des contrats peuvent aussi être souscrits en cours de route, mais il y a alors un délai de carence (voir ci-dessous).

La plupart des assurances vous permettent de souscrire pour une durée maximale d’un an renouvelable. Les assurances des cartes bancaires, en revanche, ne vous couvrent que pendant vos trois premiers mois de voyage. Plus d’infos sur les assurances des cartes bancaires

Si vous ne savez pas pour combien de temps vous partez, vous pouvez souscrire seulement pour quelques mois et renouveler votre contrat en cours de route.

Les assurances voyage vous permettent de renouveler votre contrat. Il suffit généralement de le souscrire en ligne, comme lors de la souscription de votre premier contrat.

Cependant, avec certaines assurances vous devez d’abord faire une demande de renouvellement par email. Elles se réservent le droit de vous le refuser, notamment si vous avez eu beaucoup de sinistres pendant votre première année.

D’autres assurances limitent le nombre de renouvellements possibles. Par exemple, vous ne pouvez pas souscrire le contrat Chapka pour plus de deux ans au total.

Si vous souhaitez renouveler votre assurance en cours de voyage, il faut vous y prendre une ou deux semaines à l’avance pour ne pas avoir d’interruption de couverture entre les deux contrats. En effet, si vous déclarez des frais médicaux et que la pathologie se déclare avant la prise d’effet du deuxième contrat, l’assurance ne vous prendra pas en charge.

Si vous avez un accident ou que vous tombez malade peu de temps avant la fin de votre contrat, pas d’inquiétude. Votre assurance continuera à prendre en charge vos frais médicaux relatifs à ce sinistre, généralement jusqu’à 90 jours après la date de fin de votre contrat.

Toutes les assurances, à part ACS et Allianz, vous permettent de souscrire un contrat en cours de voyage. Cependant, pour éviter que vous ne le fassiez juste au moment où vous avez un problème, la plupart des assurances appliquent un délai de carence en cas de souscription en cours de voyage. Il s’agit d’une période pendant laquelle vous n’êtes pas garanti.

Si vous comptez utiliser l’assurance de votre carte bancaire pendant les trois premiers mois, vous devrez donc souscrire à votre assurance voyage un peu avant la fin de la durée de couverture de celle-ci. Plus d’infos sur les assurances des cartes bancaires

Vous recevrez votre attestation d’assurance voyage par email lorsque vous aurez souscrit votre contrat. Vous devez la fournir lors de votre demande de visa pour certains pays, comme la Chine ou la Russie.

L’attestation d’assurance est obligatoire pour demander le visa chinois.

Si vous rentrez plus tôt que prévu, certaines assurances vous remboursent les mois non consommés à condition de ne pas avoir eu de sinistre.

Quand vous partez pour un long voyage, vous n’avez pas besoin d’indiquer à l’assurance maladie que vous quittez le territoire. Votre résidence est toujours officiellement en France. Vos droits à l’assurance maladie restent ouverts pendant douze mois à partir du moment où vous arrêtez de cotiser (c’est-à-dire de travailler, de toucher des allocations chômage ou d’être étudiant).

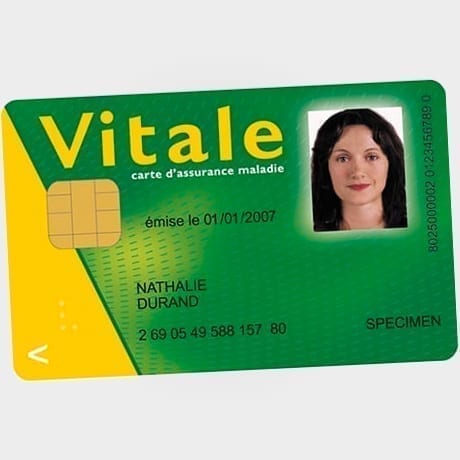

Si vous voyagez dans l’Union Européenne, en Croatie, en Islande, en Norvège ou en Suisse, vos frais médicaux peuvent être pris en charge par la sécurité sociale du pays dans lequel vous tombez malade ou êtes victime d’un accident.

Avec la carte européenne d’assurance maladie, vos frais médicaux sont pris en charge.

Pour bénéficier de cette couverture, vous devez demander une carte européenne d’assurance maladie au moins 15 jours avant votre départ. Vous n’avez aucun document à fournir. Les enfants doivent aussi avoir une carte. Elle est valable 2 ans.

Si vous avez besoin de vous faire soigner en Europe, il suffit de présenter votre carte.

En fonction des pays :

Le remboursement se fait sur la base des tarifs du pays dans lequel vous avez reçu les soins. Cependant, vous pouvez demander d’être remboursé sur la base des tarifs de la sécurité sociale française en le signalant sur le formulaire.

Si vous voyagez en dehors de l’Union Européenne, de la Croatie, de l’Islande, de la Norvège et de la Suisse, vous ne pourrez être remboursé par la sécurité sociale que pour des soins médicaux urgents et imprévus.

Si vous avez besoin de vous faire soigner en dehors de l’Europe, vous devrez payer vos frais médicaux et demander un remboursement à votre retour en France en remplissant ce formulaire et en y joignant vos factures de soins.

Le médecin-conseil de la CPAM jugera alors si vous étiez dans une situation d’urgence et décidera ou non de rembourser vos soins. Si vous êtes remboursé, ce sera uniquement sur la base des tarifs de la sécurité sociale française, pas sur celle de vos dépenses réelles.

La CPAM n’a aucune obligation de vous accorder ce remboursement. Vous ne pourrez pas contester en cas de refus.

Les frais médicaux peuvent coûter très cher dans certains pays. Ils dépassent souvent de beaucoup les tarifs français. De plus, la sécurité sociale ne couvre ni l’assistance, ni les bagages, ni le retour en France en cas de décès ou d’hospitalisation d’un proche, ni la responsabilité civile. Il est donc fortement conseillé de prendre une assurance voyage.

Quand vous n’êtes plus couvert par la sécurité sociale française, il est possible d’adhérer à la Caisse des Français à l’Étranger (CFE). C’est un organisme public qui couvre les expatriés français à l’étranger.

La couverture de la CFE est la même que celle de la sécurité sociale. Elle ne vous rembourse que sur la base de ce que vous aurait remboursé la sécurité sociale en France pour les mêmes soins.

La CFE n’a donc pas grand intérêt si vous avez souscrit une assurance voyage, puisque celle-ci vous prend en charge au 1er euro, sans faire appel à la sécurité sociale. Elle ne peut pas non plus remplacer une assurance voyage, car tous les frais dépassant les tarifs de la sécurité sociale française resteraient à votre charge.

La CFE n’a pas grand intérêt pour les tourdumondistes.

Il est vital d’avoir une assurance maladie en rentrant.

Quand vous partez en tour du monde, vous n’avez pas besoin d’indiquer à la CPAM que vous quittez le territoire. Votre résidence est toujours officiellement en France. Vos droits à l’assurance maladie restent ouverts pendant douze mois à partir du moment où vous arrêtez de cotiser.

Vous êtes couvert et n’aurez donc rien à faire en rentrant. Cette couverture sera prolongée dès que vous aurez retrouvé un emploi ou serez inscrit en tant que demandeur d’emploi, étudiant ou indépendant.

Vous ne serez peut-être plus assuré à votre retour. Pour vérifier si vous l’êtes encore, essayez de vous connecter à votre compte Ameli. Si vous pouvez encore y accéder, c’est que vous êtes encore couvert. Si vous avez été radié, le site d’Ameli vous affichera le message suivant “D’après nos informations vous ne dépendez plus du régime général de l’Assurance Maladie”.

Vous avez plusieurs solutions pour retrouver vos droits :

Vous pouvez aussi en souscrire une à votre retour pour compléter la part des éventuels frais de santé non pris en charge par l’assurance maladie.

L’assurance Chapka Cap Tempo France peut vous couvrir en cas de coup dur (frais de santé, en cas d’accident ou de maladie soudaine et imprévisible).

En cas de rapatriement en France suite à un accident ou à une maladie à l’étranger, vous serez sans doute hospitalisé à votre retour.

Si vous êtes couvert par l’assurance maladie au moment de votre rapatriement en France, vos soins sont pris en charge à 80 %. Si vous n’avez plus de mutuelle, vous devrez donc payer :

Cependant, l’ensemble des frais intervenant au cours d’une hospitalisation sont pris en charge à 100 % dès que vous êtes hospitalisé :

Dans le cas d’une hospitalisation prise en charge à 100 %, vous devrez seulement payer une participation forfaitaire de 18 € au lieu des 20 % de ticket modérateur, plus les suppléments de confort et les dépassements d’honoraires.

Le risque de ne pas garder de mutuelle pendant votre tour du monde est relativement faible. Selon notre enquête, seuls 27 % des tourdumondistes qui vivaient en France avant de partir ont gardé leur mutuelle pendant leur voyage.

La résiliation d’une mutuelle se fait normalement à la date anniversaire du contrat, mais un départ à l’étranger est une raison valable pour une résiliation anticipée. Votre résiliation sera effective 30 jours après la réception de votre courrier. Voir un exemple de lettre de résiliation

Il n’est pas indispensable de garder une mutuelle.

Certaines assurances voyage comme Chapka, AVI, AVA et Assur Travel prennent en charge vos frais médicaux suite au rapatriement dans votre pays en complément de l’assurance maladie et remplacent donc temporairement une mutuelle.

Vous pouvez aussi continuer à bénéficier de la mutuelle de votre entreprise pendant un maximum de 12 mois après la fin de votre contrat de travail. On appelle ça la portabilité. Pour pouvoir en bénéficier, vous devez seulement avoir ouvert vos droits au chômage et justifier à votre mutuelle que vous êtes pris en charge.

Les cartes bancaires incluent des garanties d’assurance et d’assistance pendant les trois premiers mois de voyage. Certains tourdumondistes choisissent donc de ne prendre une assurance qu’à partir du quatrième mois. Cependant cette stratégie comporte quelques risques. Ce sujet étant trop long à traiter ici, nous avons écrit un dossier spécifique.

Avant de partir, enregistrez le numéro de votre assurance à appeler en cas de sinistre dans votre téléphone. Notez-le à un autre endroit, au cas où votre téléphone serait volé. Emportez une copie du questionnaire médical de votre assurance.

Gardez une copie électronique des factures des objets que vous prenez avec vous.

Tous les sinistres doivent être déclarés rapidement à votre assurance (généralement dans les cinq jours).

Vous pouvez choisir le professionnel de santé que vous consultez (votre assurance peut vous aider à en trouver un). Vous le payez et lui faites remplir le questionnaire médical qui vous a été envoyé avec votre contrat. Vous devrez ensuite déclarer le sinistre en ligne sur le site ou l’appli de votre assurance en y joignant les copies des justificatifs demandés.

Si vous êtes hospitalisé, vous ou l’un de vos proches devez obligatoirement contacter le plus vite possible le numéro indiqué dans votre contrat. Si vous êtes inconscient, contactez-le dès que vous en êtes capable.

C’est l’assistance partenaire (AXA pour Chapka, Allianz pour ACS, Europ Assistance pour AVI…) qui vous prendra en charge. Elle contactera l’hôpital dans lequel vous êtes hospitalisé et vous n’aurez pas besoin d’avancer les frais.

Les médicaments ne sont pris en charge que s’ils sont prescrits par un médecin.

Si vous êtes blessé ou malade, seul le médecin de l’assistance peut décider, après avoir consulté l’équipe médicale locale, d’un rapatriement, en fonction de votre état de santé. Vous ne pouvez pas vous rapatrier tout seul. Si le rapatriement n’a pas été organisé par l’assistance, vous ne serez pas remboursé.

De même, si un membre de votre famille est hospitalisé ou décède et que vous souhaitez rentrer dans votre pays, vous devez obligatoirement contacter l’assistance. C’est elle qui s’occupera de votre billet retour. Si vous l’achetez vous-même sans leur accord, vous ne serez pas remboursé.

Si votre compagnie aérienne a endommagé ou perdu vos bagages, vous devez déclarer le sinistre en ligne sur le site ou l’appli de votre assurance voyage en y joignant les copies des justificatifs demandés.

Si vous vous faites voler vos bagages, vous devez obligatoirement déposer plainte rapidement (généralement sous 48 heures). Vous devrez ensuite déclarer le sinistre en ligne sur le site ou l’appli de votre assurance voyage en y joignant une copie du dépôt de plainte ainsi que les factures des objets qui vous ont été volés.

Si on vous vole vos cartes bancaires, l’assistance peut vous avancer de l’argent, à condition qu’un proche parent se porte caution.

Si vous endommagez les biens de quelqu’un ou que vous le blessez, prenez les coordonnées de témoins. Gardez tous les documents relatifs aux poursuites dont vous pourriez faire l’objet.

En cas de dommage matériel, prenez des photos des biens endommagés et gardez les factures de rachat ou de réparations. Vous en aurez besoin pour déclarer le sinistre sur le site ou l’appli de votre assurance voyage.

Pour couvrir certains risques qui ne sont pas pris en charge par les assurances voyage, il est parfois nécessaire de souscrire à des assurances complémentaires.

Quand on loue un véhicule, une assurance est généralement incluse, mais les franchises sont généralement très élevées. Cela veut dire qu’en cas d’accident, vous pouvez devoir à payer plusieurs milliers d’euros de votre poche.

Si vous louez ou achetez un scooter ou une moto dans un pays “pauvre”, vous conduirez généralement sans assurance spécifique. En cas d’accident, seuls vos frais médicaux seront couverts par votre assurance voyage et à condition :

Presque aucune assurance voyage ne couvre les dommages que vous pourriez causer à votre véhicule, à un tiers ou le vol de votre véhicule, quelle que soit sa cylindrée.

Seule l’assurance des cartes bancaires premium (Visa Premier, Mastercard Gold et les gammes supérieures) couvre ce risque, mais seulement pendant les 3 premiers mois de votre voyage chez Mastercard et pendant les 6 premiers mois chez Visa.

Si vous louez un véhicule au-delà de cette période dans un pays où il faut avoir une assurance, vous avez donc trois solutions :

Les sports à risque comme la plongée, le kitesurf, le parapente, le parachutisme, etc. sont parfois exclus des assurances voyage. Dans ce cas, vos frais médicaux ne seront pas remboursés si vous avez un accident.

La plupart des assurances voyage couvrent la plongée.

Parfois, ils sont seulement exclus pour la responsabilité civile, ce qui signifie que les dommages que vous pourriez causer à des biens ou à des personnes en pratiquant ces sports ne sont pas pris en charge.

Si vous avez, par exemple, un accident de décompression en plongée, vous devrez passer en chambre de recompression. Cela coûte des milliers d’euros. Vérifiez bien la profondeur jusqu’à laquelle vous couvre votre assurance. Sachez qu’elle ne vous couvrira jamais au-delà de la profondeur à laquelle vous êtes habilité à plonger en fonction de votre niveau de certification :

Les voyageurs qui pratiquent un sport à risque de façon intensive prennent parfois une assurance spécifique. Il s’agit le plus souvent d’une assurance fournie par leur fédération sportive ou par un organisme spécialisé, comme le Diver Alert Network (DAN) pour les plongeurs. Le Vieux Campeur propose, via sa carte club, une assurance qui couvre presque tous les sports.

Toutes les assurances voyage appliquent un plafond au remboursement des objets de valeur.

De plus, certains contrats excluent les ordinateurs, les appareils photo, vidéo & hi-fi et/ou les téléphones de leur garantie bagages.

Si vous voyagez avec du matériel de valeur, comme un appareil photo haut de gamme par exemple, sachez qu’il ne sera donc pas remboursé intégralement s’il est volé, endommagé ou détruit.

Certains tourdumondistes prennent donc une assurance spécifique pour leur matériel électronique comme Pixel Assur ou AVA Tech+.

Certains tourdumondistes travaillent pendant leur voyage. Il peut s’agir d’un travail rémunéré, dans le cadre d’un permis vacances travail (PVT) par exemple, ou d’un travail bénévole (Woofing, Helpx, Workaway…).

La responsabilité civile de votre assurance voyage ne vous couvre généralement pas en cas de sinistre survenu au cours d’une activité professionnelle ou associative, même bénévole. Certaines assurances excluent même tous les sinistres survenant lorsque vous travaillez.

Vous pouvez prendre un contrat spécifique pour le PVT, l’expatriation ou le volontariat pendant une partie de votre voyage. La plupart des assurances voyage en proposent.

Assurances PVT :

Assurances expatriation :

Le travail, même bénévole, n’est généralement pas couvert par la responsabilité civile de votre assurance voyage.

Assurance volontariat :

Les Belges ne sont couverts par leur mutuelle (équivalent de la sécurité sociale pour les Français) que lorsqu’ils sont en Europe. Si vous voyagez en dehors de l’Europe il est donc recommandé de prendre une assurance voyage. Les Belges peuvent souscrire à la plupart des contrats français présentés dans notre comparatif (Chapka, AVI, AVA et Allianz sont les plus choisies par les Belges). Voici également quelques assurances belges utilisées par les tourdumondistes : Touring Assistance et Ethias.

Au Québec, l’assurance maladie reste en vigueur si vos absences du pays n’excèdent pas 6 mois par année. De plus, tous les 7 ans, il est possible d’obtenir une exemption vous permettant de voyager à l’extérieur du pays pour une année civile complète. Combinée avec les 6 derniers mois de l’année précédant l’année d’exception et avec les 6 premiers mois suivants, il est donc possible de voyager deux années consécutives à l’extérieur du Québec tout en conservant la sécurité sociale gratuite.

Cependant, vous n’êtes couvert ni par l’assurance maladie ni par votre mutuelle lorsque vous êtes à l’étranger. Il est donc recommandé de prendre une assurance voyage. Les assurances voyage les plus choisies par les tourdumondistes canadiens sont Allianz et Desjardins.

En Suisse, il est normalement obligatoire de cotiser à l’assurance maladie (LaMal) qui coûte très cher. Cependant, vous pouvez déposer vos papiers dans votre commune et obtenir une attestation de départ. Celle-ci vous permettra de résilier LaMal.

Vous ne serez alors plus couvert, il est donc recommandé de prendre une assurance voyage. Les Suisses peuvent souscrire à la plupart des contrats français présentés dans notre comparatif (Chapka est la plus choisie par les Suisses). Certains tourdumondistes suisses optent pour la couverture du Touring Club Suisse.