Quand on part très longtemps à l’étranger, les frais bancaires peuvent s’élever à plusieurs centaines d’euros au total si vous ne changez pas de banque. Il est donc important de bien comparer les différentes cartes pour éviter de se faire plumer comme un vulgaire poulet. Pour vous aider à choisir, on a analysé toutes les cartes sans frais de retrait et de paiement à l’étranger.

On a réalisé une grande enquête du 23 au 27 février 2025 auprès de 970 voyageurs qui ont fait un voyage multi-pays de plus de trois mois. On leur a demandé quelles cartes bancaires ils ont utilisées à l’étranger et ce qu’ils en ont pensé. En savoir plus sur notre méthodologie.

Les personnes qui ont répondu à notre enquête ont emporté en moyenne trois cartes bancaires pendant leur long voyage.

Voici le classement des banques les plus utilisées comme banque principale en voyage par les personnes qui ont répondu à notre enquête :

On vous conseille de prendre aux moins deux cartes sans frais à l’étranger, une Visa et une Mastercard. Ainsi, si l’une de vos cartes ne passe pas, si vous la perdez, si on vous la vole ou si vous atteignez votre plafond de retraits, vous pourrez toujours utiliser l’autre.

Dans notre tableau comparatif, on a analysé tous les critères importants pour les voyageurs. Cependant, ils n’ont pas tous la même importance. Une bonne offre bancaire pour un long voyage doit inclure :

Pour calculer notre note, nous avons compté le nombre de critères positifs (cases en vert), nous l’avons divisé par 22 (le nombre total de critères) et nous l’avons multiplié par 10. Par exemple, Monabanq Uniq a 19 critères positifs : (19/22) x 10 = 8,6.

Nous avons déposé ce comparatif auprès de l’Agence de Protection des Programmes. Toute copie, même partielle, fera l’objet de poursuites.

Monabanq Uniq avec Visa Classic Souscrire |

Monabanq Uniq+ avec Visa Premier Souscrire |

Hello bank! Prime Souscrire |

Fortuneo Fosfo Souscrire |

Fortuneo Gold Souscrire |

Fortuneo World Elite Souscrire |

BoursoBank Ultim Souscrire |

BoursoBank Metal Souscrire |

N26 N26Standard Souscrire |

N26 N26Smart Souscrire |

N26 N26You Souscrire |

N26 N26Metal Souscrire |

Wise Souscrire |

Crédit Agricole Globe-Trotter Souscrire |

Crédit Agricole Eko Souscrire |

Revolut RevolutStandard Souscrire |

Revolut RevolutPlus Souscrire |

Revolut RevolutPremium Souscrire |

Revolut RevolutMetal Souscrire |

Sumeria SumeriaBasique Souscrire |

Sumeria SumeriaStandard Souscrire |

Sumeria SumeriaNoire Souscrire |

BforZEN Souscrire BforZEN Souscrire |

Bunq Easy Bank Pro Souscrire Bunq Easy Bank Pro Souscrire |

Confort d’Agir Opt Inter 3 Souscrire Confort d’Agir Opt Inter 3 Souscrire |

Trade Republic Souscrire Trade Republic Souscrire |

|

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

|

🥇 Notes

|

||||||||||||||||||||||||||

| Notre note | 9 / 10 | 9,5 / 10 | 8,6 / 10 | 6,8 / 10 | 8,2 / 10 | 8,2 / 10 | 8,2 / 10 | 8,2 / 10 | 5,0 / 10 | 4,5 / 10 | 5,5 / 10 | 5,9 / 10 | 5,0 / 10 | 6,4 / 10 | 4,5 / 10 | 4,5 / 10 | 4,1 / 10 | 5 / 10 | 5,5 / 10 | 5,0 / 10 | 4,1 / 10 | 5,0 / 10 | 7 / 10 | 4,1 / 10 | 8,6 / 10 | 6,4 / 10 |

| Note moyenne des répondants à notre enquête |

8,2 / 10 Voir les avis |

9,0 / 10 Voir les avis |

8,7 / 10 Voir les avis |

9,0 / 10 Voir les avis |

8,7 / 10 Voir les avis |

9,8 / 10 Voir les avis |

9,1 / 10 Voir les avis |

9,2 / 10 Voir les avis |

8,2 / 10 Voir les avis |

Nouveau |

8,6 / 10 Voir les avis |

8,7 / 10 Voir les avis |

8,9 / 10 Voir les avis |

7,5 / 10 | 7,5 / 10 |

8,7 / 10 Voir les avis |

8,9 / 10 Voir les avis |

8,9 / 10 Voir les avis |

9,6 / 10 Voir les avis |

Nouveau | Nouveau | Nouveau | Nouveau | Nouveau | Pas assez de réponses | Nouveau |

| Note de l’appli Android sur Google Play | 4,4 / 5 | 4,4 / 5 | 3,9 / 5 | 4,1 / 5 | 4,1 / 5 | 4,1 / 5 | 4,9 / 5 | 4,9 / 5 | 3,2 / 5 | 3,2 / 5 | 3,2 / 5 | 4,8 / 5 | 4,5 / 5 | 3,3 / 5 | 3,3 / 5 | 4,5 / 5 | 4,5 / 5 | 4,5 / 5 | 4,5 / 5 | 4,2 / 5 | 4,2 / 5 | 4,2 / 5 | 4,4 / 5 | 3,6 / 5 | 3,7 / 5 | 3,8 / 5 |

| Note de l’appli iPhone sur iTunes | 4,5 / 5 | 4,5 / 5 | 3,6 / 5 | 4,5 / 5 | 4,5 / 5 | 4,5 / 5 | 4,8 / 5 | 4,8 / 5 | 4,8 / 5 | 4,8 / 5 | 4,8 / 5 | 4,8 / 5 | 4,7 / 5 | 3,6 / 5 | 3,6 / 5 | 4,8 / 5 | 4,8 / 5 | 4,8 / 5 | 4,8 / 5 | 4,5 / 5 | 4,5 / 5 | 4,5 / 5 | 4,3 / 5 | 4,5 / 5 | 4,7 / 5 | 4,7 / 5 |

|

💰 Frais

|

||||||||||||||||||||||||||

| Retraits en euros | Gratuits | Gratuits | Gratuits | Gratuits | Gratuits | Gratuits | Gratuits | Gratuits | 2 retraits gratuits / mois, 2 € / retrait au-delà | 3 retraits gratuits / mois, 2 € / retrait au-delà | 5 retraits gratuits / mois, 2 € / retrait au-delà | 8 retraits gratuits / mois, 2 € / retrait au-delà | 2 retraits / mois, 0,50 € au-delà. 200 € max. / mois, 1,75 % au-delà | Gratuits | 25 retraits gratuits / an, 1 € / retrait au-delà | Gratuits jusqu’à 200 € ou 5 retraits par mois, 2 % au-delà | Gratuits jusqu’à 200 €, 2 % au-delà | Gratuits jusqu’à 400 € / mois, 2 % au-delà | Gratuits jusqu’à 800 € / mois, 2 % au-delà | 3 retraits ou 250 € sans frais / mois, 1,5 % au-delà | 6 retraits ou 800 € sans frais / mois, 1,5 % au-delà | 6 retraits ou 1 000 € sans frais / mois, 1,5 % au-delà | 5 retraits gratuits / mois, 1 € / retrait au-delà |

|

Gratuits |

|

| Retraits en devises étrangères |

25 retraits

gratuits / an, 2 % au-delà |

Gratuits | Gratuits | Gratuit | Gratuits | Gratuits | 3 retraits gratuits / mois, 1,69 % au-delà | Gratuits | 1,7 % | 1,7 % | Gratuits | Gratuits | 2 retraits / mois, 0,50 € au-delà. 200 € max. / mois, 1,75 % au-delà | Gratuits | 10 retraits gratuits / an, 5,50 € au-delà | Gratuits jusqu’à 200 € ou 5 retraits par mois, 2 % au-delà | Gratuits jusqu’à 200 €, 2 % au-delà | Gratuits jusqu’à 400 € / mois, 2 % au-delà | Gratuits jusqu’à 800 € / mois, 2 % au-delà | 3 retraits ou 250 € sans frais / mois, 1,5 % au-delà | 6 retraits ou 800 € sans frais / mois, 1,5 % au-delà | 6 retraits ou 1 000 € sans frais / mois, 1,5 % au-delà | 1 retrait gratuit / mois, 1,95 % au-delà |

|

Gratuits |

|

| Paiements en devises étrangères | Gratuits | Gratuits | Gratuits | Gratuits | Gratuits | Gratuits | Gratuits | Gratuits | Gratuits | Gratuits | Gratuits | Gratuits | Gratuits | Gratuits | 2,6 % | Gratuits jusqu’à 1 000 € / mois, 1 % au delà | Gratuits jusqu’à 3 000 € / mois, 0,5 % au delà | Gratuits | Gratuits | Gratuits jusqu’à 3 000 € / mois, 1,5 % au delà | Gratuits jusqu’à 6 000 € / mois, 1,5 % au delà | Gratuits jusqu’à 25 000 € / mois, 1,5 % au delà | Gratuits jusqu’à 1 000 € / mois, 1,95 % au delà | 0,5 % | Gratuits | Gratuits |

| Taux de change pour les retraits et les paiements | Taux officiel Visa | Taux officiel Visa | Taux officiel Visa | Taux officiel Mastercard | Taux officiel Mastercard | Taux officiel Mastercard | Taux officiel Visa | Taux officiel Visa | Taux officiel Mastercard | Taux officiel Mastercard | Taux officiel Mastercard | Taux officiel Mastercard | Taux inter-bancaire + 0,48 à 3 % de marge | Taux officiel Mastercard | Taux officiel Mastercard | Taux inter-bancaire (+ 1 % de marge le weekend) | Taux inter-bancaire (+ 0,5 % de marge le weekend) | Taux inter-bancaire | Taux inter-bancaire | Taux officiel Visa | Taux officiel Visa | Taux officiel Visa | Taux officiel Visa | Taux officiel Mastercard | Taux officiel Visa | Taux officiel Visa |

| Cotisation mensuelle | 6 € | 12 € | 5 € | Gratuite | Gratuite | Gratuite | Gratuite | 9,90 € |

|

4,90 € | 9,90 € | 16,90 € |

|

2 € | 2 € | Gratuite | 3,99 € | 9,99 € | 16,99 € | Gratuite |

|

|

4 € | 9,99 € | 25,50 € (7,5 € pour les moins de 29 ans) | Gratuite |

|

💳 Carte bancaire

|

||||||||||||||||||||||||||

| Réseau de la carte | Visa | Visa | Visa | Mastercard | Mastercard | Mastercard | Visa | Visa | Mastercard | Mastercard | Mastercard | Mastercard | Visa | Mastercard | Mastercard | Visa | Visa | Visa | Visa | Visa | Visa | Visa | Visa | Mastercard | Visa | Visa |

| Carte à autorisation systématique | Non 👍 | Non 👍 | Non 👍 | Oui | Non 👍 | Non 👍 | Oui | Oui | Oui | Oui | Oui | Oui | Oui | Non 👍 | Oui | Oui | Oui | Oui | Oui | Oui | Oui | Oui | Oui | Oui | Non 👍 | Oui |

| Possibilité d’avoir une carte « Crédit » à débit différé |

|

|

Oui | Non |

|

Oui |

|

|

Non | Non | Non | Non | Non | Non | Non | Non | Non | Non | Non | Non | Non | Non | Non | Non | Oui | Non |

|

⬆️ Plafonds

|

||||||||||||||||||||||||||

| Plafond de retraits |

|

|

500 à 1 000 € / semaine selon vos revenus | 500 € / semaine | 1 000 € / semaine | 1 600 € / semaine | 300 à 2 000 € / semaine selon votre encours | 400 à 3 000 € / semaine selon votre encours |

2 000 € en Italie 1 000 € dans les pays suivants : Allemagne, Autriche, Belgique, Danemark, Espagne, Estonie, Finlande, France, Grèce, Irlande, Italie, Islande, Lettonie, Liechtenstein, Lituanie, Luxembourg, Norvège, Pays-Bas, Pologne, Portugal, Slovaquie, Slovénie, Suède et Suisse 400 € dans les pays suivants : Togo, Congo, Bénin, Côte d’Ivoire, Kenya, Cameroun, Nigeria, Sénégal, Algérie, République centrafricaine, Gambie, Ghana, Rwanda, Tunisie et Ouganda 2 500 € / semaine |

2 000 € en Italie 1 000 € dans les pays suivants : Allemagne, Autriche, Belgique, Danemark, Espagne, Estonie, Finlande, France, Grèce, Irlande, Italie, Islande, Lettonie, Liechtenstein, Lituanie, Luxembourg, Norvège, Pays-Bas, Pologne, Portugal, Slovaquie, Slovénie, Suède et Suisse 400 € dans les pays suivants : Togo, Congo, Bénin, Côte d’Ivoire, Kenya, Cameroun, Nigeria, Sénégal, Algérie, République centrafricaine, Gambie, Ghana, Rwanda, Tunisie et Ouganda 2 500 € / semaine |

2 000 € en Italie 1 000 € dans les pays suivants : Allemagne, Autriche, Belgique, Danemark, Espagne, Estonie, Finlande, France, Grèce, Irlande, Italie, Islande, Lettonie, Liechtenstein, Lituanie, Luxembourg, Norvège, Pays-Bas, Pologne, Portugal, Slovaquie, Slovénie, Suède et Suisse 400 € dans les pays suivants : Togo, Congo, Bénin, Côte d’Ivoire, Kenya, Cameroun, Nigeria, Sénégal, Algérie, République centrafricaine, Gambie, Ghana, Rwanda, Tunisie et Ouganda 2 500 € / semaine |

2 000 € en Italie 1 000 € dans les pays suivants : Allemagne, Autriche, Belgique, Danemark, Espagne, Estonie, Finlande, France, Grèce, Irlande, Italie, Islande, Lettonie, Liechtenstein, Lituanie, Luxembourg, Norvège, Pays-Bas, Pologne, Portugal, Slovaquie, Slovénie, Suède et Suisse 400 € dans les pays suivants : Togo, Congo, Bénin, Côte d’Ivoire, Kenya, Cameroun, Nigeria, Sénégal, Algérie, République centrafricaine, Gambie, Ghana, Rwanda, Tunisie et Ouganda 2 500 € / semaine |

4 000 € / mois | 300 € / semaine | 300 € / semaine | 3 000 € / jour et 100 000 € / mois | 3 000 € / jour et 100 000 € / mois | 3 000 € / jour et 100 000 € / mois | 3 000 € / jour et 100 000 € / mois |

|

|

|

1 000 € / semaine | 1 000 € / jour | 500 € / semaine | 6 000 € / semaine |

| Plafond de paiements |

|

|

1 200 à 2 500 € / mois selon vos revenus | 2 000 € / semaine | 2 000 € / semaine | 3 000 € / semaine | 2 500 à 20 000 € / mois selon votre encours | 5 000 à 50 000 € / mois selon votre encours | 80 000 € / mois | 80 000 € / mois | 80 000 € / mois | 80 000 € / mois | 30 000 € / mois | 1 500 € / mois | 1 200 € / mois | Vous définissez celui que vous voulez | Vous définissez celui que vous voulez | Vous définissez celui que vous voulez | Vous définissez celui que vous voulez |

|

|

|

3 000 € / semaine | 50 000 € / jour | 2 300 € / mois | 20 000 € / semaine |

|

💬 Services

|

||||||||||||||||||||||||||

| Assurance voyage |

Faible Voir les garanties |

Bonne Voir les garanties |

Bonne Voir les garanties |

Faible Voir les garanties |

Bonne Voir les garanties |

Excellente Voir les garanties |

Bonne Voir les garanties |

Bonne Voir les garanties |

Aucune | Aucune |

Bonne Voir les garanties |

Bonne Voir les garanties |

Aucune | Faible | Faible | Aucune | Aucune |

Bonne Voir les garanties |

Bonne Voir les garanties |

Aucune | Aucune | Bonne | Bonne | Aucune | Faible | Aucune |

| Validation achats en ligne et autres opérations sécurisées | Notification via l’appli | Notification via l’appli | Notification via l’appli | Notification via l’appli | Notification via l’appli | Notification via l’appli | Notification sur l’appli | Notification sur l’appli | Notification sur l’appli | Notification sur l’appli | Notification sur l’appli | Notification sur l’appli | Notification via l’appli | Notification via l’appli | Notification via l’appli | Notification via l’appli | Notification via l’appli | Notification via l’appli | Notification via l’appli | Notification via l’appli | Notification via l’appli | Notification via l’appli | Notification via l’appli | Notification via l’appli | Notification via l’appli | Notification via l’appli |

| Service clients | Téléphone, chat et email | Téléphone, chat et email | Téléphone, chat et email | Téléphone, chat et email | Téléphone, chat et email | Téléphone, chat et email | Téléphone et email | Téléphone et email | Chat et email | Téléphone, chat et email | Téléphone, chat et email | Téléphone, chat et email | Téléphone, chat et email | Téléphone, email et agences | Téléphone, email et agences | Chat et email | Chat et email | Chat et email | Chat et email | Chat et email | Chat et email | Téléphone, chat et email | Téléphone, chat et email | Téléphone, chat et email | Téléphone et email | Chat et email |

| Compte étranger à déclarer aux impôts en France | Non 👍 | Non 👍 | Non 👍 | Non 👍 | Non 👍 | Non 👍 | Non 👍 | Non 👍 | Non 👍 | Non 👍 | Non 👍 | Non 👍 | Oui | Non 👍 | Non 👍 | Non 👍 | Non 👍 | Non 👍 | Non 👍 | Non 👍 | Non 👍 | Non 👍 | Non 👍 | Oui | Non 👍 | Non 👍 |

| Accès au compte via le site web | Oui | Oui | Oui | Oui | Oui | Oui | Oui | Oui | Oui | Oui | Oui | Oui | Oui | Oui | Oui | Oui | Oui | Oui | Oui | Non | Non | Non | Non | Oui | Oui | Oui |

| Compte joint | Oui | Oui | Oui | Oui | Oui | Oui | Oui | Oui | Oui | Oui | Oui | Oui | Non | Oui | Oui | Oui | Oui | Oui | Oui | Oui | Oui | Oui | Non |

|

Oui | Non |

| Découvert autorisé | Oui | Oui | Oui | Oui | Oui | Oui | Oui | Oui | Non | Non | Non | Non | Non | Oui | Non | Non | Non | Non | Non | Non | Non | Non | Oui | Non | Oui | Non |

| Banque complète avec chéquier, livret A, LDD, PEL… | Oui | Oui | Oui | Oui | Oui | Oui | Oui | Oui | Non | Non | Non | Non | Non | Non | Oui | Non | Non | Non | Non | Non | Non | Non | Oui | Non | Oui | Non |

|

📝 Conditions

|

||||||||||||||||||||||||||

| Ouverture possible si vous n’habitez pas en France | Non | Non | Non | Non | Non | Non |

|

|

Oui | Oui | Oui | Oui | Oui | Non | Non | Oui | Oui | Oui | Oui | Non | Non | Non | Non | Oui | Non | Oui |

| Conditions de revenus et/ou d’encours | Aucune, même pour les cartes Visa Premier et Platinium | Aucune, même pour les cartes Visa Premier et Platinium | Revenus de 1 000 € nets / mois | Aucune | Revenus de 1 800 € / mois ou encours de 10 000 € | Revenus de 4 000 € / mois | Aucune | Aucune | Aucune | Aucune | Aucune | Aucune | Aucune | Offre réservée aux 18/30 ans | Aucune | Aucune | Aucune | Aucune | Aucune | Aucune | Aucune | Aucune | Aucune | Aucune | Aucune | Aucune |

| Durée minimum d’engagement | Aucune | Aucune | Aucune | Aucune | Aucune | Aucune | Aucune | Aucune | Aucune |

|

|

|

Aucune | Aucune | Aucune | Aucune | Aucune | Aucune | Aucune | Aucune | 3 mois, reconduit tacitement | 1 an, reconduit tacitement | Aucune | Aucune | Aucune | Aucune |

| Usage minimal de la carte bancaire | Aucun | Aucun | Aucun | 1 paiement / mois, sinon 3 € / mois | 1 paiement / mois, sinon 9 € / mois | Versement mensuel de 4 000 €, sinon 17 € / mois | 1 paiement / mois, sinon 9 € / mois | Aucun | Aucun | Aucun | Aucun | Aucun | Aucun | Aucun | Aucun | Aucun | Aucun | Aucun | Aucun | Aucun | Aucun | Aucun | Aucun | Aucun | Aucun | Aucun |

|

🤝 Offre de bienvenue

|

||||||||||||||||||||||||||

| Offre de bienvenue | Jusqu’à 240 € offerts + 2e carte Visa gratuite (offre temporaire) | Jusqu’à 240 € offerts + 2e carte Visa gratuite (offre temporaire) |

(offre temporaire) |

|

(offre temporaire) |

Aucune |

|

Aucune | Aucune | Aucune | Aucune | Aucune | Aucune | Aucune | Aucune | 10 € | 10 € | 10 € | 10 € | Aucune | Aucune | Aucune | Jusqu’à 80 € offerts et 3 mois gratuits | Aucune | Aucune | Aucune |

Pour votre carte Visa, le compte Monabanq Uniq+ avec Visa Premier, est le seul qui réponde à tous les critères les plus importants :

Une fois votre compte ouvert, envoyez votre dernier justificatif de revenus (en priorité votre dernier avis d’imposition) depuis votre espace client Monabanq. Ça vous permettra d’augmenter votre plafond de retraits avant de partir en voyage.

Pour votre carte secondaire Mastercard, vous pouvez vous contenter d’un compte gratuit N26 Standard.

Vous pouvez ensuite fermer votre compte dans votre banque traditionnelle si vous en aviez encore un pour éviter de payer des frais de tenue de compte inutilement pendant votre voyage.

Dans les années 2000, de nombreuses banques en ligne sont apparues pour concurrencer les banques traditionnelles avec des tarifs beaucoup plus attractifs. Depuis 2014, une nouvelle vague de startups financières, appelées néobanques, vient à nouveau bousculer le secteur. Quelles sont les différences entre ces types de banques pour les voyageurs ?

Les principales banques traditionnelles sont le Crédit Agricole, la BNP Paribas, la Caisse d’Épargne, la Banque Populaire, la Société Générale, la Banque Postale, le Crédit Mutuel…

À Gringotts, les gobelins abusent sur les frais de retrait à l’étranger.

BNP Paribas et Hello bank! (qui lui appartient) permettent de retirer sans frais dans les distributeurs de :

Ces offres peuvent paraître intéressantes, mais en réalité, elles sont très contraignantes. Dans les grandes villes, il vous faudra généralement beaucoup de temps de transport pour trouver un distributeur d’une banque partenaire. Dans les petites villes, il n’y en aura souvent pas et vous devrez payer les frais de retrait au prix fort. De plus, vous devrez payer des frais de tenue de compte et d’abonnement pour votre carte bancaire.

Le CIC, la Société Générale, la Caisse d’Épargne et le Crédit Agricole proposent des offres internationales : Offre Étudiant à l’étranger, Offre internationale et Offre Globe Trotter (l’offre Jazz International de la Société Générale a été remplacée par l’Offre Internationale). Elles consistent à payer un abonnement supplémentaire pour bénéficier de retraits gratuits à l’étranger. Elles sont parfois réservées ou moins chères pour les étudiants et/ou les jeunes qui travaillent à l’étranger.

Cependant, lorsqu’on fait le calcul de leur coût total sur une année de voyage, elles restent beaucoup plus chères que les banques en ligne et les banques mobiles et ne sont donc pas très intéressantes.

Les principales banques en ligne sont BoursoBank, Fortuneo, Monabanq, Hello bank!, BforBank…

Les banques en ligne sont plus adaptées aux voyageurs.

Les principales néobanques sont le Compte Nickel, N26, Revolut…

Les néobanques sont souvent appelées banques mobiles.

Contrairement aux banques traditionnelles et aux banques en ligne, beaucoup de noébanques sont basées à l’étranger, notamment N26 et Revolut. D’après la loi française et européenne, ces comptes doivent être acceptés dans tous les pays SEPA sans discrimination par l’IBAN (de la part de votre employeur pour percevoir votre salaire par exemple). Par contre, avoir un compte d’une banque étrangère a deux conséquences principales :

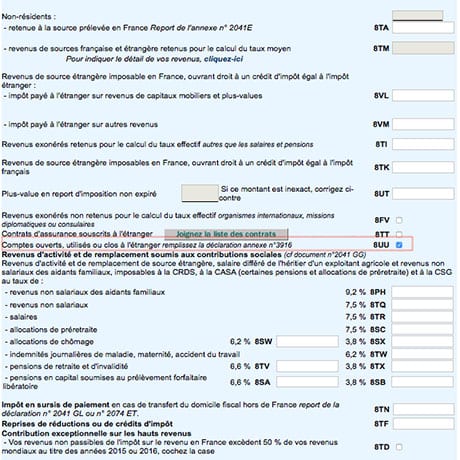

Cochez la case 8UU de votre déclaration d’impôts et remplissez le formulaire N°3916

Les comptes Wise et Bunq sont domicilés à l’étranger. Dans le cadre de la lutte contre l’évasion fiscale, vous êtes obligés de déclarer votre compte dans votre déclaration d’impôt comme compte à l’étranger.

Il faut cocher la case « 8UU » de votre déclaration (formulaire 2042) puis remplir le formulaire N°3916 intitulé « Déclaration par un résident d’un compte ouvert hors de France ». Vous ne n’aurez pas d’impôt supplémentaire à payer, mais c’est une démarche administrative en plus. Si vous ne déclarez pas votre compte étranger et que vous êtes contrôlé, vous risquez une amende de 1 500 € par année de détention.

Le cas est extrêmement rare, mais il peut arriver qu’une banque fasse faillite.

Vos dépôts dans les banques ayant une licence française sont couverts par le Fonds de garantie des dépôts et de résolution. Si votre banque fait faillite, ce fonds vous remboursera l’argent que vous aviez sur votre compte jusqu’à un maximum de 100 000 €.

Les banques basées à l’étranger sont couvertes par le fonds du pays dans lequel ils ont leur licence. Pour N26, le fonds de garantie allemand vous protège jusqu’à 100 000 €. Revolut étant britannique, elle a dû demander une licence dans un pays de la zone euro. Elle a obtenu sa licence en Lituanie. En cas de faillite de Revolut, c’est donc le fonds de garantie lituanien qui vous protègera jusqu’à 100 000 €.

Certaines néobanques, comme le Compte Nickel, ne sont pas de vraies banques, mais de simples établissements de paiement. Elles n’ont pas de licence bancaire et les fonds qui y sont déposés ne sont donc pas couverts par la garantie des dépôts. Cependant, ce type d’établissement est obligé de déposer votre argent sur compte de cantonnement. C’est un compte dans lequel la néobanque n’a pas le droit de puiser et qui abrite les dépôts de tous ses clients. En cas de faillite, votre argent est séparé des fonds propres de la néobanque. Vous pourrez donc retrouver vos dépôts.

Dans d’autres néobanques, vos dépôts bénéficient de la garantie de la société mère. C’est le cas par exemple de BoursoBank qui appartient à la Société Générale.

Vérifier quelles banques sont couvertes par la garantie des dépôts

Si vous restez longtemps dans un pays, il est facile d’ouvrir un compte dans une banque locale. Vous pourrez faire un virement dessus ou y verser votre salaire si vous travaillez dans le pays. Ce compte vous permettra de payer et de retirer de l’argent sans aucuns frais dans le pays. Attention, même si vous avez fermé votre compte avant de faire votre déclaration d’impôts en France, vous devrez quand même le déclarer comme compte à l’étranger.

Certaines personnes pensent que le montant des frais de retrait à l’étranger dépend de la gamme de leur carte (Visa Classic, Premier ou Infinite par exemple). C’est faux. Les frais de retraits dépendent de votre banque et de l’offre choisie, mais presque jamais de la gamme de votre carte. La seule exception est la carte Visa Infinite, dont les frais de retraits en devises sont un peu moins élevés que les autres cartes chez BNP Paribas.

La plupart des distributeurs dans le monde acceptent les cartes Visa et Mastercard. Cependant, il arrive que seules les Visa soient acceptées, particulièrement dans les petites villes en Asie, en Amérique latine et en Afrique.

Les cartes American Express sont beaucoup moins largement acceptées et donc très peu utilisées par les tourdumondistes.

On vous conseille donc très fortement de partir avec au moins deux cartes bancaires : une Visa et une Mastercard.

Depuis 2016, la législation européenne oblige les banques à afficher la catégorie des cartes bancaires sur leur recto. Il en existe trois pour les particuliers : Crédit, Débit et Prépayée

Elles sont surtout utilisées dans les pays anglo-saxons. En France, il s’agit des cartes à débit différé qui sont assez peu utilisées. Avec ce type de carte, vos dépenses ne sont pas débitées immédiatement, mais en une fois le dernier jour du mois. Dans beaucoup de pays, les loueurs de voitures n’acceptent que les cartes de Crédit, car ils veulent être sûrs qu’ils pourront vous débiter la caution en cas d’accident. Il vaut donc mieux choisir ce type de carte pour voyager.

Ce sont les cartes les plus utilisées en France. Elles correspondent aux cartes à débit immédiat.

La mention Débit est indiquée sur votre carte.

Cartes de débit à autorisation systématique

Avec les néobanques, vous ne pouvez pas être à découvert. Leurs cartes de débit sont donc généralement à autorisation systématique.

Elles fonctionnent comme les Visa Electron et Maestro Mastercard. À chaque fois que vous payez ou que vous retirez de l’argent avec ce type de carte, votre banque est interrogée. La transaction n’est autorisée que si votre solde est suffisant.

Les cartes à autorisation systématique ont plusieurs inconvénients :

Lors de notre enquête, 100 % des répondants qui nous disent avoir eu des problèmes lors de transactions à l’étranger avaient une carte à autorisation systématique ou prépayée.

On vous conseille donc fortement d’emporter au moins une carte sans frais à l’étranger qui ne soit pas à autorisation systématique ou prépayée pour éviter de devoir payer des frais à chaque fois que votre carte à autorisation systématique sera refusée.

Plus d’informations sur les cartes à autorisation systématique

Le fonctionnement des cartes prépayées est presque le même que celui des cartes de débit à autorisation systématique. Elles sont une sorte de porte-monnaie électroniques et ne sont pas forcément liées à un compte bancaire. Elles sont aussi distribuées par des néobanques, comme Revolut, Paytop et Sumeria par exemple.

Les cartes prépayées ont parfois un taux d’acceptation encore moins élevé que les cartes à autorisation systématique.

Le total des frais bancaires pendant un tour du monde peut s’élever à plus de 500 € dans certaines banques. Ouvrir des comptes dans des banques sans frais à l’étranger peut donc vous faire économiser beaucoup d’argent. Dans ce chapitre, nous allons détailler les différents frais qui concernent les voyageurs.

Certaines banques ne prennent aucuns frais sur les retraits à l’étranger.

Une directive européenne interdit aux banques d’appliquer des frais aux retraits dans les distributeurs de la zone euro. Cependant, la plupart des banques traditionnelles se rattrapent en limitant le nombre de retraits gratuits que vous pouvez faire chaque mois dans les distributeurs des autres banques (en France et dans les autres pays de la zone euro) et en les facturant au-delà.

Les retraits dans une autre devise que l’euro sont généralement payants. Les banques traditionnelles ont des frais fixes et des frais variables. Les banques en ligne et les néobanques n’ont généralement pas de frais sur les retraits en devises.

Si vous voyagez en Afrique, en Amérique latine ou en Asie, la plupart des paiements se font en espèces. Très peu d’hôtels et de restaurants économiques acceptent les cartes bancaires. Le taux de conversion dans les bureaux de change est généralement très mauvais et, de toute façon, vous ne pourrez pas emporter tout votre argent pour un long voyage en liquide.

Vous avez donc intérêt à ouvrir des comptes dans des banques qui ne prennent pas de frais sur les retraits en devise.

Grâce à la directive européenne dont nous parlions ci-dessus, les banques ne peuvent pas appliquer de frais sur les paiements en euros, que ce soit par internet ou dans les magasins. Les paiements en euros sont donc toujours gratuits.

Les paiements en devises, en revanche, sont généralement payants. Les banques traditionnelles appliquent des frais fixes et des frais variables. La plupart des néobanques et des banques en ligne ne prennent pas de frais sur les paiements en devise.

Dans les banques traditionnelles, vous devez généralement payer une “offre groupée de services”. Il s’agit d’un abonnement mensuel qui vous donne droit à un compte en banque, à une carte bancaire et à quelques autres services associés. Plus carte est haut de gamme, plus les frais sont élevés.

Les banques en ligne et des néobanques ne facturent pas ces services pour leurs cartes d’entrée de gamme. Pour les leurs cartes haut de gamme, ces frais restent souvent raisonnables.

Sur les forums, on lit parfois des commentaires de personnes qui affirment que les banques prennent une marge sur le taux de change, même quand elles n’affichent aucuns frais sur les retraits et paiements en devises. C’est faux pour toutes les banques, sauf pour Wise et pour Revolut le weekend et sur certaines devises.

Lorsque vous retirez de l’argent ou que vous payez par carte bancaire à l’étranger, vous aurez parfois le choix entre la devise locale et l’euro. Ne choisissez jamais la devise locale, car le taux de change qui sera appliqué sera toujours beaucoup moins favorable que le taux officiel Visa ou Mastercard appliqué par votre banque.

Le taux de change appliqué par les banques est presque toujours le taux officiel du réseau de votre carte bancaire : le taux Visa ou le taux Mastercard. Le taux de change utilisé est celui qui est en vigueur à la date et à l’heure auxquelles votre transaction est traitée par Visa ou Mastercard. Le taux peut donc avoir fluctué un peu entre le moment où vous retirez de l’argent et celui où votre transaction est traitée. Cette petite différence de taux est parfois à votre avantage et parfois à votre désavantage.

Alors, vaut-il mieux avoir une carte qui applique le taux Visa ou le taux Mastercard ? Pour le vérifier, nous avons, pendant plusieurs jours, relevé ces deux taux pour les devises des quinze pays les plus visités par les tourdumondistes. Le taux Visa est parfois un peu meilleur, parfois un peu moins bon que le taux Mastercard. La différence entre les deux ne dépasse presque jamais 0,50 % et ils sont presque identiques en moyenne. En ce qui concerne le taux de change, les cartes Visa et Mastercard se valent donc. En revanche, les cartes Visa sont plus largement acceptées que les Mastercard.

Les taux Visa et Mastercard sont presque les mêmes.

Les seules banques qui n’utilisent pas le taux Visa ou Mastercard sont Revolut et Wise qui utilisent le taux de change interbancaire.

Le taux interbancaire est le “vrai” taux de change. Celui auquel les banques s’échangent les devises entre elles et que vous trouvez quand vous cherchez un taux de change sur Google ou sur XE.com. Ce taux est un tout petit peu plus intéressant pour vous (0,2 % en moyenne selon notre étude) que les taux Visa et Mastercard.

Le problème est que le taux interbancaire n’est fixé que quand les marchés financiers sont ouverts. Le weekend, lorsqu’ils sont fermés, Revolut utilise le dernier cours du vendredi.

Pour éviter d’être perdant si les taux fluctuent beaucoup à la réouverture des marchés le lundi, Revolut applique une majoration à toutes les transactions effectuées le weekend :

À moins de passer votre voyage à faire des calculs pour éviter de devoir retirer de l’argent le weekend, on ne vous conseille donc pas Revolut. Le léger avantage du taux interbancaire sur les taux Visa et Mastercard ne compense pas l’ajout de toutes ces marges.

Wise est encore moins intéressante, car prend une marge sur le taux de change tous les jours, même en semaine.

Les cartes bancaires incluent des garanties d’assurance et d’assistance pendant les trois premiers mois de voyage. Certains tourdumondistes choisissent donc de ne prendre une assurance qu’à partir du quatrième mois. Cependant, cette stratégie comporte quelques risques. Ce sujet étant trop long à traiter ici, nous avons écrit un dossier spécifique.

Toutes les banques appliquent des plafonds de retraits et de paiements. Le plafond de retraits est le plus souvent fixé sur 7 jours glissants. Ça veut dire que le total des retraits des 7 derniers jours ne peut pas dépasser le plafond. Le plafond de paiements est généralement plus élevé et il est fixé sur 30 jours glissants.

Dans la plupart des banques, le niveau des plafonds dépend de la gamme de votre carte bancaire. Les cartes haut de gamme ont des plafonds bien plus élevés que les cartes classiques.

Pour ne pas être embêté pendant un voyage de type backpacker, on vous conseille d’avoir un plafond de retraits d’au moins 300 € / 7 jours et un plafond de paiements d’au moins 1 500 € / 7 jours.

Si vous avez besoin de faire un gros achat (des billets d’avion par exemple), vous pouvez demander à votre banque d’augmenter temporairement votre plafond. Beaucoup de banques vous permettent maintenant de modifier le plafond vous-même dans l’application.

Il est possible que vous ayez des problèmes avec votre banque à l’étranger : perte, vol ou destruction de votre carte, carte bloquée par le système de sécurité à cause des paiements à l’étranger, débits frauduleux… Dans ces cas-là, il est important de pouvoir communiquer facilement avec votre banque.

Les conseillers des banques en ligne ont l’habitude des voyageurs.

Certains tourdumondistes préfèrent rester dans une banque traditionnelle, car ils veulent pouvoir parler à leur conseiller en cas de problème. Une fois partis, beaucoup se rendent compte que ce n’était pas forcément une très bonne idée. En effet, les conseillers sont souvent assez mal formés et n’ont pas l’habitude d’avoir affaire à des clients qui sont à l’étranger. De plus, vous ne pourrez le joindre qu’aux horaires d’ouverture de votre agence, qui sont généralement très restreintes. Avec le décalage horaire, vous perdrez beaucoup de temps à attendre ses réponses.

Les banques dont l’offre est spécialement pensée pour les voyageurs ne vous affectent peut-être pas une personne dédiée, mais leurs conseillers traitent toute la journée de problématiques internationales. De plus, ils sont joignables par chat et répondent 7 jours sur 7 et 24 heures sur 24, ce qui est bien pratique quand vous êtes à l’autre bout du monde.

En revanche, la plupart des néobanques ne peuvent pas être jointes que par chat ou par email. Si vous voulez pouvoir joindre quelqu’un par téléphone, il vaut mieux ouvrir un compte dans une banque en ligne.

Enfin, certaines banques étrangères, comme Revolut, n’ont pas de service client en français. Si vous n’êtes pas parfaitement à l’aise en anglais, il vaut donc mieux les éviter.

Partez au minimum avec une Visa et une Mastercard. Rangez-les dans des endroits différents : par exemple une dans votre portefeuille et l’autre dans votre sac à dos. Ça vous évitera de vous les faire voler ou de les perdre en même temps. Prenez bien des cartes de banques différentes. Ainsi, si votre compte se retrouve bloqué pour une raison quelconque, votre deuxième carte fonctionnera encore. Avoir une carte d’une deuxième banque vous permettra aussi de continuer à retirer de l’argent si vous avez atteint le plafond de retraits de l’une de vos banques.

La plupart des banques ont des mécanismes anti-fraude qui bloquent automatiquement les comptes en cas de retraits importants et répétés à l’étranger. Il faut donc prévenir votre banque avant le départ pour éviter d’avoir une mauvaise surprise pendant le voyage. Beaucoup de banques vous permettent maintenant de signaler vos voyages à l’étranger à partir de leur appli ou de leur site.

Ne partez pas avec une carte qui expire avant la fin de votre voyage. En effet, il est rare que les banques acceptent d’envoyer votre nouvelle carte à l’étranger. Un proche pourrait vous l’envoyer, mais vous seriez tout de même coincé longtemps au même endroit pour attendre qu’elle arrive.

Les voyageurs sont des cibles faciles pour les pickpockets. Ils peuvent acheter de belles choses sur Internet avec votre carte bancaire, alors mieux vaut réagir vite en cas de vol ! Notez les numéros à appeler pour faire opposition sur un papier que vous garderez séparément de vos cartes et dans un document que vous pourrez consulter sur un cloud.

Si vous choisissez de rester dans une banque traditionnelle, signez une procuration bancaire à un proche avant de partir pour qu’il puisse effectuer toutes les démarches pour vous en agence en cas de problème. Si vos banques sont des banques en ligne et/ou des néobanques, vous n’aurez pas besoin de cette formalité, car tous leurs services sont prévus pour être gérés à distance.

Statistiquement, vous avez beaucoup moins de chances de vous faire voler votre sac à dos dans votre chambre que d’être victime d’un pickpocket ou d’un vol à l’arraché dans un lieu public. L’endroit le plus sûr pour vos cartes bancaires est donc au fond de votre sac, dans votre chambre d’hôtel fermée à clé ou la réception si vous êtes en dortoir. Ne prenez votre carte que pour aller retirer de l’argent au distributeur. Revenez ensuite la déposer dans votre chambre et ne gardez sur vous que l’argent dont vous avez besoin pour deux ou trois jours.

Avant de passer une frontière, changez l’argent local qui vous reste en monnaie du pays suivant. Ça vous évitera de galérer à trouver un endroit qui accepte vos billets et vos pièces dans le pays suivant et de payer des frais de change exorbitants.

Il est impossible de retirer des Traveler Cheques ailleurs que dans une banque française. Donc à moins de partir avec toute votre fortune en petits chèques pour votre voyage, cette solution n’est pas envisageable. De toute façon, leurs frais sont très élevés et vous trouverez des distributeurs partout dans le monde, ils n’ont donc plus aucun intérêt.

On ne vous le souhaite bien sûr pas, mais ces mésaventures sont malheureusement assez fréquentes en voyage.

Si vous perdez votre carte, si vous vous la faites voler ou si vous remarquez une transaction anormale sur votre compte, il faut faire opposition le plus rapidement possible.

Vous pouvez le faire en appelant Visa ou Mastercard :

La plupart des banques en ligne et des néobanques permettent maintenant de faire opposition directement depuis votre espace client sur leur appli ou leur site. Certaines permettent même de la désactiver temporairement et de la réactiver ensuite. C’est bien pratique si vous êtes un grand distrait et que vous égarez votre carte.

Si besoin, votre banque pourra vous envoyer une carte de dépannage en urgence (entre 24 et 72 heures, selon le lieu) à l’adresse de votre choix. Ce service est généralement payant. Cette carte autorise uniquement les opérations de paiement.

Selon le niveau de votre carte, l’assurance peut aussi vous mettre à disposition une somme d’argent liquide de dépannage. Voir notre comparatif des assurances des cartes bancaires

Si vous avez souscrit à une assurance voyage autre que celle de votre carte bancaire, il y a de fortes chances qu’elle puisse également vous faire une avance de fonds. Voir notre comparatif des assurances voyage

Le piratage de carte, c’est souvent bien moins hi-tech que ça..

Certaines banques accepteront de vous envoyer une nouvelle carte définitive directement à l’étranger. D’autres ne pourront que l’envoyer à votre adresse en France. Dans ce cas, vous pourrez demander à un proche de vous l’envoyer par un service de livraison express (DHL, UPS, FedEx…).

Si vous constatez un débit frauduleux sur votre compte, il faut le signaler à votre banque le plus vite possible. Si vous avez reçu un SMS ou une notification suite à une transaction que vous n’avez pas effectuée, vous pouvez la signaler en un clic.

En cas de fraude, votre banque est obligée de vous rembourser les sommes débitées, même avant l’opposition si celle-ci a été faite rapidement. Si elle traîne la patte, envoyez un courrier recommandé pour lui rappeler ses obligations.

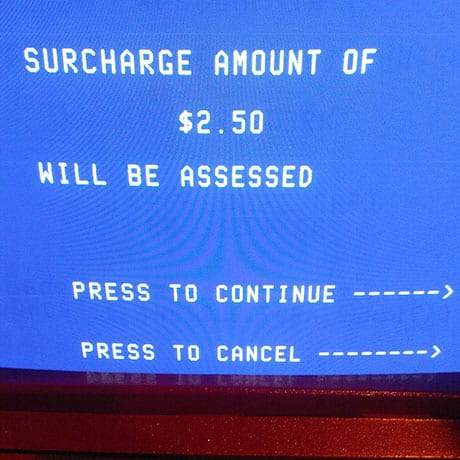

Lorsque vous retirez de l’argent à l’étranger, il arrive souvent que la banque du distributeur prenne une commission. Ces frais vous seront prélevés même si votre banque n’applique aucuns frais pour les retraits à l’étranger. Si vous utilisez une carte à autorisation systématique, vous aurez plus souvent des frais dans les distributeurs des banques locales.

Quand vous arrivez dans un nouveau pays, il est difficile de savoir dans quelle banque retirer pour éviter ces frais.

Nous avons collecté les informations sur les commissions de plus 200 banques dans 33 pays, en passant pas mal d’heures sur des forums de voyageurs.

On aimerait les compléter encore. C’est pourquoi nous vous demandons votre collaboration à tous afin de recenser les commissions facturées par les distributeurs des banques des principaux pays visités par les voyageurs au long cours.

Cela nous permettra à tous de réduire les montants des commissions que nous payons. Si vous pouviez nous indiquer, dans les commentaires à la fin de ce dossier, les frais que vous constatez dans les banques de chaque pays, en précisant si c’était avec une Visa ou une Mastercard, ça aiderait beaucoup les autres voyageurs. Nous mettons régulièrement ce tableau à jour avec vos informations.

Même si votre banque ne prend aucuns frais, vous pouvez avoir des frais des banques locales.

| Pays | Banque | Frais en monnaie locale |

Frais en euros | Retrait max. en monnaie locale |

Retrait max. en euros |

|---|---|---|---|---|---|

| Afrique du Sud | Nedbank | 50 Rands | 2,45 € | ||

| Afrique du Sud | Standard Bank | 50 Rands | 2,45 € | 10 000 Rands | 489 € |

| Afrique du Sud | First National Bank | Pas de frais | 800 Rands | 39 € | |

| Afrique du Sud | ABSA (Global ATM Alliance) |

75 Rands | 3,67 € | 4 000 Rands | 196 € |

| Argentine | Banco de la Nacion | 230 Pesos | 4,89 € | 4 000 Pesos | 85 € |

| Argentine | Santa Cruz | 250 Pesos | 5,60 € | 4 000 Pesos | 85 € |

| Argentine | Banco Provincia | 235 Pesos | 5,00 € | 4 000 Pesos | 85 € |

| Argentine | Citybank | 385 Pesos | 8,18 € | 4 000 Pesos | 85 € |

| Argentine | Banco Credicoop | 385 Pesos | 8,18 € | 4 000 Pesos | 85 € |

| Argentine | Banco Ciudad | 385 Pesos | 8,18 € | 4 000 Pesos | 85 € |

| Argentine | BVM Banco Masventas | 385 Pesos | 8,18 € | 4 000 Pesos | 85 € |

| Argentine | BBVA | 385 Pesos | 8,18 € | 4 000 Pesos | 85 € |

| Argentine | Banco Santander | 385 Pesos | 8,18 € | 4 000 Pesos | 85 € |

| Argentine | Banelco | 385 Pesos | 8,18 € | 4 000 Pesos | 85 € |

| Argentine | Banco Patagonia | 385 Pesos | 8,18 € | 4 000 Pesos | 85 € |

| Argentine | HSBC | 385 Pesos | 8,18 € | 4 000 Pesos | 85 € |

| Australie | BCU | 2 AU$ | 1,29 € | ||

| Australie | Suncorp | 2 AU$ | 1,29 € | ||

| Australie | Commonwealth Bank (CBA) |

2 AU$ | 1,29 € | ||

| Australie | ANZ | Pas de frais | |||

| Australie | Bank of Melbourne | Frais | |||

| Australie | Bank SA | 4 AU$ | 2,40 € | ||

| Australie | Bankwest | Pas de frais | |||

| Australie | Bendigo Bank | 2,5 AUD$ | 1,52 € | ||

| Australie | BOQ | 5 AU$ | 3 € | ||

| Australie | Heritage Bank | Pas de frais | |||

| Australie | IMB Bank | Frais | |||

| Australie | Macquarie | Pas de frais | |||

| Australie | Me Bank | Pas de frais | |||

| Australie | National Australia Bank (NAB) |

7,5 AUD$ | 4,54 € | ||

| Australie | CUA | 1 AU$ | 0,91 € | ||

| Australie | Westpac (Global ATM Alliance) |

Gratuit | |||

| Bélize | Atlantic Bank | Pas de frais | |||

| Bélize | Belize Bank | 7 BZD + 1% | 3,26 € + 1% | ||

| Bolivie | Banco Nacional de Bolivia (BNB) |

35 Bolivianos | 4,31 € | 3 000 Bolivianos | 368 € |

| Bolivie | Banco Bisa | Pas de frais | 3 000 Bolivianos | 368 € | |

| Bolivie | Banco Pyme Ecofuturo | 27,88 Bolivianos | 3,44 € | 1 800 Bolivianos | 222 € |

| Bolivie | Banco Fie | Pas de frais | 1 000 Bolivianos | 135 € | |

| Bolivie | Banco Unión | Pas de frais | 3 000 Bolivianos | 368 € | |

| Bolivie | Mercantil Santa Cruz | Pas de frais | 3 000 Bolivianos | 368 € | |

| Botswana | Barclays (Global ATM Alliance) |

||||

| Brésil | Banco do Brasil | Pas de frais | 500 Réais par jour | 94 € | |

| Brésil | Bradesco | Pas de frais | 2 500 Réais | 470 € | |

| Brésil | Citibank | 24 Reais | 4,50 € | ||

| Brésil | HSBC | Pas de frais | |||

| Brésil | Itau | Pas de frais | |||

| Brésil | ScotiaBank | 20 Reais | 3,80 € | ||

| Brésil | Santander | 20 Reais | 3,80 € | ||

| Cambodge | Sbi Ly Hour Bank | 5 US$ | 4,62 € | 200 US$ | 184 € |

| Cambodge | BRED Bank | 4 US$ | 3,72 € | 2 000 US$ | 1 859 € |

| Cambodge | Maybank | 5 US$ | 4,64 € | ||

| Cambodge | MB (Military Bank) | Rien n’est indiqué au moment du retrait, mais frais surprise sur le reçu | 3,17 € | 500 US$ | 464 € |

| Cambodge | Mékong Bank | 3 US$ | 2,79 € | 300 US$ | 279 € |

| Cambodge | Aboa Bank | 16 156 Riels | 3,34 € | 400 000 Riels | 83 € |

| Cambodge | UCB | 4 US$ | 3,72 € | ||

| Cambodge | HSBC | 4 US$ | 3,72 € | ||

| Cambodge | Canadia Bank | 5 US$ | 4,64 € | 500 US$ | 464 € |

| Cambodge | ABA Bank | 5 US$ + 0,4 % | 4,64 € + 0,4 % | ||

| Cambodge | ANZ Royal | 5 US$ | 4,64 € | 491 US$ | 456 € |

| Cambodge | PPC Bank | 5 US$ | 4,64 € | 500 US$ | 464 € |

| Cambodge | VP Bank | 5 US$ | 4,64 € | ||

| Cambodge | CAB Bank | 5 US$ | 4,64 € | ||

| Cambodge | FTB | 5 US$ | 4,64 € | ||

| Cambodge | Cathay United Bank | 6 US$ | 5,58 € | ||

| Canada | Alterna | 2 CA$ | 1,32 € | 400 CA$ | 265 € |

| Canada | Desjardins | 4 CA$ | 2,64 € | 400 CA$ | 265 € |

| Canada | Allpoint | Pas de frais | |||

| Canada | ScotiaBank (Global ATM Alliance) |

||||

| Caraïbes : 14 pays | ScotiaBank (Global ATM Alliance) |

||||

| Chili | ScotiaBank | Pas de frais | Pas de frais | 200 000 Pesos | 220 € |

| Chili | Banco Internacional | Pas de frais | Pas de frais | ||

| Chili | BCI | 4 738 Pesos | 5,10 € | ||

| Chili | Redbank | 4 900 Pesos | 5,30 € | ||

| Chili | Banco Security | 5 000 Pesos | 5,45 € | 200 000 Pesos | 220 € |

| Chili | CorpBanca / Itaú | 5 000 Pesos | 5,45 € | ||

| Chili | Banco Condell | 5 000 Pesos | 5,45 € | 200 000 Pesos | 220 € |

| Chili | Corpobanca | 5 000 Pesos | 5,45 € | ||

| Chili | BBVA | 5 000 Pesos | 5,45 € | 200 000 Pesos | 220 € |

| Chili | Banco Estado | 5 500 Pesos | 6,00 € | 400 000 Pesos | 440 € |

| Chili | BICE | 5 500 Pesos | 6,00 € | ||

| Chili | Banco de Chile | 6 000 Pesos | 6,50 € | 200 000 Pesos | 220 € |

| Chili | Santander | 8 500 Pesos | 8,25 € | 200 000 Pesos | 220 € |

| Chili | Banco Consorcio | 6 000 Pesos | 6,50 € | ||

| Chili | Banco Edwards/Citi | 6 000 Pesos | 6,50 € | ||

| Chine | China Construction Bank | Pas de frais | |||

| Chine | City Bank | Pas de frais | |||

| Chine | ICBC | Pas de frais | |||

| Colombie | ATH | 10 500 Pesos | 2,11 € | 600 000 Pesos | 120 € |

| Colombie | Banco Caja Social | 18 000 Pesos | 3,80 € | 700 000 Pesos | 140 € |

| Colombie | Banco de Bogotá | 25 800 Pesos | 5,43 € | 600 000 Pesos | 120 € |

| Colombie | Banco Popular | 10 500 Pesos | 2,11 € | 600 000 Pesos | 120 € |

| Colombie | Bancolombia | 26 990 Pesos | 5,68 € | 600 000 Pesos | 120 € |

| Colombie | Banred | 13 000 Pesos | 2,62 € | ||

| Colombie | BBVA | 20 150 Pesos | 4,24 € | 300 000 Pesos | 60 € |

| Colombie | Bradesco | 13 000 Pesos | 2,62 € | ||

| Colombie | Citybank | 15 000 Pesos | 3,02 € | 1 200 000 Pesos | 240 € |

| Colombie | Colpatria | 25 900 Pesos | 5,45 € | 400 000 Pesos | 80 € |

| Colombie | Davivianda | 26 000 Pesos | 5,47 € | 2 000 000 Pesos | 400 € |

| Colombie | Itau | 13 000 Pesos | 2,62 € | ||

| Colombie | Santander | 13 000 Pesos | 2,62 € | ||

| Colombie | Servibanca | 22 500 Pesos | 4,53 € | 780 000 Pesos | 160 € |

| Corée du Sud | IBK | 3 600 Wons | 2,76 € | ||

| Corée du Sud | KEB Hana | 3 600 Wons | 2,76 € | ||

| Corée du Sud | Standard Chartered | 3 600 Wons | 2,76 € | ||

| Corée du Sud | Woori | 3 600 Wons | 2,76 € | ||

| Corée du Sud | KB Star | 3 600 Wons | 2,76 € | ||

| Corée du Sud | Shinhan | 3 600 Wons | 2,76 € | ||

| Corée du Sud | DGB | 3 600 Wons | 2,76 € | ||

| Costa Rica | BCR | Pas de frais | |||

| Costa Rica | Scotiabank | 3 000 Colones | 4,43 € | ||

| Égypte | Commercial International Bank | Pas de frais | |||

| Égypte | National Bank of Egypt | Pas de frais | |||

| Égypte | QNB Alahli | Pas de frais | |||

| Équateur | Banco del Pacifico | 3 US$ | 2,58 € | 200 US$ | 172 € |

| Équateur | Banco Boliviariano | Pas de frais | 400 US$ | 360 € | |

| Équateur | Banco de Guyaquil | 1,5 US$ | 1,29 € | ||

| Équateur | Banco del Austro | Pas de frais | |||

| Équateur | Pichincha | Pas de frais (parfois 4,48 $) |

600 US$ | 517 € | |

| Équateur | Banco Internacional | Pas de frais | |||

| États-Unis | T&D | 3 US$ | 2,54 € | ||

| États-Unis | WSFS | 3 US$ | 2,54 € | ||

| États-Unis | Bank of America (Global ATM Alliance) |

3,50 à 5 US$ | 3 à 4,50 € | ||

| États-Unis | Chase | 3,50 à 5 US$ | 3 à 4,50 € | ||

| États-Unis | PNC Bank | 3,50 US$ | 3,2 € | ||

| États-Unis | Sun East Credit Union | Pas de frais | |||

| États-Unis | T&D Bank | 3,50 à 5 US$ | 3 à 4,50 € | ||

| États-Unis | Wells Fargo | 5 à 7 US$ | 4,50 à 6 € | ||

| États-Unis | Bank of the West | 3,50 US$ | 3 € | ||

| Fidji | Westpac Pacific Banking (Global ATM Alliance) |

||||

| Gabon | BICIG | Pas de frais | |||

| Gabon | Ecobank | Pas de frais | |||

| Gabon | UGB | 1 200 XAF | 1,82 € | ||

| Ghana | Barclays (Global ATM Alliance) |

||||

| Grèce | Toutes les banques | Il y a des frais | |||

| Guatemala | BAC Credomatic | 22 Quetzals | 2,53 € | 3 000 Quetzals | 346 € |

| Guatemala | BI Banco Industrial | 30 Quetzals | 3,45 € | 2 000 Quetzals | 331 € |

| Guatemala | Banca 5B | 45 Quetzals | 5,18 € | 2 000 Quetzals | 331 € |

| Hong Kong | Citibank | Pas de frais | |||

| Hong Kong | Hang Seng Bank | Pas de frais | |||

| Hong Kong | HSBC | Pas de frais | |||

| Inde | Yes Bank | Pas de frais | 10 000 Roupies | 112 € | |

| Inde | Indian Overseas Bank (IOB) | Pas de frais | |||

| Inde | HDFC | 200 Roupies | 2,24 € | 10 000 Roupies | 112 € |

| Inde | ICICI Bank | 200 Roupies | 2,24 € | 20 000 Roupies | 224 € |

| Inde | IndusInd Bank | 236 Roupies | 2,65 € | ||

| Inde | Infusing Bank | 200 Roupies | 2,24 € | ||

| Inde | Axis Bank | 250 Roupies | 2,81 € | ||

| Inde | Andhra Bank | Pas de frais | 10 000 Roupies | 112 € | |

| Inde | Bank of Baroda (BOB) | Pas de frais | |||

| Inde | Canara Bank | Pas de frais | |||

| Inde | Kotak Mahindra Bank | 200 Roupies | 2,24 € | ||

| Inde | State Bank of India (SBI) | Pas de frais | 10 000 Roupies | 112 € | |

| Inde | Syndicate Bank | Pas de frais | 10 000 Roupies | 112 € | |

| Inde | South Indian Bank | 200 Roupies | 2,24 € | ||

| Inde | Federal Bank | 238 Roupies | 2,67 € | 20 000 Roupies | 224 € |

| Indonésie | Commonwealth Bank (CBA) |

20 000 Roupies | 1,25 € | ||

| Indonésie | BCA | Pas de frais | 2 000 000 Roupies | 124 € | |

| Indonésie | BNI | Pas de frais | 1 250 000 Roupies | 77 € | |

| Indonésie | BRI | Pas de frais | 1 000 000 Roupies | 62 € | |

| Indonésie | BTN | Pas de frais | |||

| Indonésie | CIMB | Pas de frais | 1 500 000 Roupies | 93 € | |

| Indonésie | Danamo | Pas de frais | 1 500 000 Roupies | 93 € | |

| Indonésie | Mandiri | Pas de frais | 2 000 000 Roupies | 124 € | |

| Indonésie | NIAGA | Pas de frais | |||

| Indonésie | Maybank | Pas de frais | 3 000 000 Roupies | 185 € | |

| Indonésie | Permata | 50 000 Roupies | 2,99 € | ||

| Islande | Sedlabanki | 150 Couronnes | 1,11 € | ||

| Japon | Aeon | Pas de frais | |||

| Japon | Japan Post | 105 Yens | 0,79 € | ||

| Japon | Seven Bank (7Eleven) | 1,1 % | |||

| Jordanie | Arab Bank | 3 Dinars | 3,60 € | ||

| Jordanie | Islamic Bank | 3 Dinars | 3,60 € | ||

| Kazhakstan | Halyk Bank | Pas de frais | |||

| Kenya | Barclays (Global ATM Alliance) |

||||

| Kenya | DTB | Pas de frais | |||

| Kenya | National Bank | Pas de frais | |||

| Kirghizistan | Bai-Tushum | Pas de frais | |||

| Kirghizistan | Demir Bank | 3 % | |||

| Laos | BCEL | 30 000 Kips | 1,27 € | 2 000 000 Kips | 85 € |

| Laos | LDB | 30 000 Kips | 1,27 € | ||

| Laos | ANZ | 40 000 Kips | 1,70 € | 4 000 000 Kips | 170 € |

| Laos | JDB | 40 000 Kips | 1,70 € | 2 000 000 Kips | 85 € |

| Laos | BFL (BRED) | 40 000 Kips | 1,70 € | 2 000 000 Kips | 85 € |

| Laos | BFL Silver Naga | 40 000 Kips | 1,70 € | 1 000 000 Kips | 42,50 € |

| Laos | Sacombank | 50 000 Kips | 2,10 € | 2 000 000 Kips | 85 € |

| Madagascar | BNI | Pas de frais | |||

| Madagascar | BFV Société Générale | 8 000 ariarys | 1,74 € | ||

| Malaisie | Aboa Bank | Pas de frais | |||

| Malaisie | BSN Bank | Pas de frais | |||

| Malaisie | Maybank | Pas de frais | |||

| Malaisie | RHB bank | Pas de frais | |||

| Maroc | BNP Paribas (Global ATM Alliance) |

||||

| Maroc | BMCI | 27 Dirham | 2,49 € | ||

| Mexique | Bansefi | 11,8 Pesos | 0,52 € | 15 000 Pesos | 603 € |

| Mexique | Banco del Bajio | 17 Pesos | 0,75 € | ||

| Mexique | Casa Popular Mexicana | 17 Pesos | 0,75 € | 8 000 Pesos | 321 € |

| Mexique | Acreimex | 17 Pesos | 0,75 € | ||

| Mexique | Coppel | 19 Pesos | 0,84 € | ||

| Mexique | Banco Azteca | 35 Pesos | 1,55 € | 10 000 Pesos | 442 € |

| Mexique | CIbanco | 18 Pesos | 0,80 € | 9 000 Pesos | 398 € |

| Mexique | Citibanamex | 36 Pesos | 1,59 € | 9 000 Pesos | 398 € |

| Mexique | Banorte | 58 Pesos | 2,57 € | 10 000 Pesos | 442 € |

| Mexique | Santander | 79 Pesos | 3,49 € | 11 000 Pesos | 486 € |

| Mexique | BBVA | 197 Pesos | 8,72 € | 3 500 Pesos | 155 € |

| Mexique | HSBC | 64 Pesos | 2,83 € | 9 500 Pesos | 420 € |

| Mexique | Banca Afirme | 70 Pesos | 3,10 € | 1 500 Pesos | 66 € |

| Mexique | ScotiaBank (Global ATM Alliance) | 100 Pesos | 4,42 € | 9 000 Pesos | 398 € |

| Mexique | Citbanamex | 31 Pesos | 1,37 € | 9 000 Pesos | 398 € |

| Myanmar | AYA Bank | 6500 Kyats | 3,65 € | 600 000 Kyats | 347 € |

| Myanmar | Bank of Baroda (BOB) | 6500 Kyats | 3,65 € | ||

| Myanmar | KBZ | 6500 Kyats | 3,65 € | 300 000 Kyats | 199 € |

| Myanmar | MAB | 6500 Kyats | 3,65 € | 300 000 Kyats | 199 € |

| Myanmar | MOB | 6500 Kyats | 3,65 € | ||

| Myanmar | CB Bank | 6500 Kyats | 3,65 € | 300 000 Kyats | 189 € |

| Népal | Himalayan Bank | 499 Roupies | 3,50 € | 40 000 Roupies | 280 € |

| Népal | SBI Bank | 399 Roupies | 2,80 € | 20 000 Roupies | 140 € |

| Népal | Kumari Bank | 500 Roupies | 3,50 € | ||

| Népal | Laxmi Bank | 500 Roupies | 3,50 € | ||

| Népal | Salina Bank | 500 Roupies | 3,50 € | ||

| Népal | Nabil Bank | 500 Roupies | 3,50 € | ||

| Népal | Nepal Investment Bank | 500 Roupies | 3,50 € | ||

| Népal | Siddhartha Bank | 500 Roupies | 3,50 € | ||

| Népal | Everest Bank | 499 Roupies | 3,50 € | ||

| Népal | Prime Bank | 500 Roupies | 3,50 € | ||

| Népal | Nepal Bank Limited | 500 Roupies | 3,50 € | ||

| Népal | Prabhu Bank | Pas de frais | |||

| Népal | Standard Chartered | 500 Roupies | 3,50 € | 20 000 Roupies | 140 € |

| Nicaragua | BAC | Pas de frais | |||

| Nicaragua | Banpro | 147 Corodbas | 3,71 € | ||

| Nouvelle Zélande | ANZ | 3 NZ$ | 1,67 € | 2 000 NZ$ | 1 190 € |

| Nouvelle Zélande | ASB | 3 NZ$ | 1,67 € | 1 000 NZ$ | 595 € |

| Nouvelle Zélande | Bank of New Zealand (BNZ) |

Pas de frais | 800 NZ$ | 476 € | |

| Nouvelle Zélande | Kiwibank | Pas de frais | |||

| Nouvelle Zélande | NZ Bank | Pas de frais | |||

| Nouvelle Zélande | WBC | Pas de frais | |||

| Nouvelle Zélande | HSBC | Pas de frais | |||

| Nouvelle Zélande | Westpac | Pas de frais | 800 NZ$ | 476 € | |

| Ouganda | Barclays (Global ATM Alliance) |

||||

| Ouganda | DTB | Pas de frais | |||

| Ouganda | DFCU | 12 000 UGX | 2,90 € | ||

| Ouganda | ABSA | 31 075 UGX | 7,50 € | ||

| Ouzbekistan | Toutes les banques | 1,5 % | 1,5 % | ||

| Panama | Banco General | 6,5 US$ | 5,9 € | 250 US$ | 227 € |

| Panama | Caja de Ahorros | 6,5 US$ | 5,9 € | 250 US$ | 227 € |

| Panama | Global Bank | 6,5 US$ | 5,9 € | 250 US$ | 227 € |

| Panama | Scotiabank | 6,5 US$ | 5,9 € | 250 US$ | 227 € |

| Panama | BAC Panamá | 6,5 US$ | 5,9 € | 250 US$ | 227 € |

| Panama | Banistmo | 6,5 US$ | 5,9 € | 250 US$ | 227 € |

| Papouasie-Nouvelle-Guinée | Westpac Pacific Banking (Global ATM Alliance) |

||||

| Paraguay | Banco Atlas | 25 000 Guaranis | 3,60 € | 500 000 Guaranis | 217 € |

| Pérou | Ban Bif | 18 Sols | 4,70 € | 700 Sols | 183 € |

| Pérou | BBVA | 18 Sols | 4,70 € | 700 Sols | 183 € |

| Pérou | GlobalNet | 19 Sols | 5,13 € | 400 Sols | 105 € |

| Pérou | Banco Azteca | 20 Sols | 5,22 € | ||

| Pérou | Banco GNB | 20 Sols | 5,22 € | 2 000 Sols | 523 € |

| Pérou | ScotiaBank (Global ATM Alliance) |

20 Sols (Parfois pas de frais) |

5,40 € | 400 Sols | 105 € |

| Pérou | Interbank | 6 Sols | 1,57 € | 2 500 Sols | 653 € |

| Pérou | Banco de la Nación | Pas de frais | 400 Sols | 105 € | |

| Pérou | BCP | Pas de frais | 700 Sols | 183 € | |

| Pérou | Multi Red | Pas de frais | 700 Sols | 183 € | |

| Philippines | Bank of Baroda (BOB) | 200 Pesos | 3,36 € | ||

| Philippines | BDO | 200 Pesos | 3,36 € | 10 000 Pesos | 168 € |

| Philippines | BPI | 200 Pesos | 3,36 € | 10 000 Pesos | 168 € |

| Philippines | HSBC | Pas de frais | 40 000 Pesos | 672 € | |

| Pologne | Deutsche Bank (Global ATM Alliance) |

||||

| Salvador | Banco Hipotecario | Pas de frais avec Visa | |||

| Salvador | Banco Atlantida | Pas de frais | |||

| Sénégal | BNDE | Pas de frais | |||

| Sénégal | BIS | Pas de frais | |||

| Sénégal | CBAO | 4 000 CFA | 6,13 € | ||

| Rwanda | GT Bank | Pas de frais | |||

| Rwanda | GTCO | Pas de frais | |||

| Rwanda | Bank of Kigali | 3 000 RWF | 2,22 € | ||

| Serbie | FiBank | Pas de frais | |||

| Serbie | Ibank | Pas de frais | |||

| Seychelles | Barclays (Global ATM Alliance) |

||||

| Singapour | UOB | Pas de frais | 1 500 S$ | 1 050 € | |

| Singapour | OCBC | 8 S$ | 5,61 € | 1 000 S$ | 700 € |

| Singapour | POSB | 8 S$ | 5,61 € | 300 S$ | 210 € |

| Sri Lanka | Bank of Ceylon (BOC) | Pas de frais | |||

| Sri Lanka | People’s Bank | Pas de frais | |||

| Sri Lanka | Nations Trust Bank | 200 Roupies | 1,05 € | ||

| Sri Lanka | Commercial Bank | 300 Roupies avec Mastercard |

1,57 € | ||

| Suriname | Republic Bank | Sans frais avec Visa 3 $ avec Mastercard |

|||

| Suriname | Guyana Scotiabank | Sans frais | |||

| Taiwan | Chang HWA Bank | Pas de frais | |||

| Taiwan | Cathay Bank | Pas de frais | |||

| Taiwan | SinoPac | Pas de frais | |||

| Taiwan | Seven Bank (7Eleven) | 100 TWD | 2,76 € | ||

| Tanzanie | Barclays (Global ATM Alliance) |

||||

| Tanzanie | ABSA | 20 000 Shillings | 7,34 € | 400 000 Shillings | 147 € |

| Tanzanie | Exim | 9 000 Shillings par tranche de 200 000 |

3,26 € | ||

| Tanzanie | CRDB | 9 000 Shillings par tranche de 400 000 |

3,26 € | ||

| Tanzanie | NMB | 9 000 Shillings par tranche de 400 000 |

3,26 € | ||

| Tanzanie | Eco Bank Pan Africa | Pas de frais | |||

| Tanzanie | DTB | Pas de frais | |||

| Thaïlande | Krungsri Bank | 220 Bahts | 6,33 € | 30 000 Bahts | 863 € |

| Thaïlande | Kasikornthai Bank | 220 Bahts | 6,33 € | 30 000 Bahts | 863 € |

| Thaïlande | Bangkok Bank | 220 Bahts | 6,33 € | 20 000 Bahts | 575 € |

| Thaïlande | Krungthai Bank | 220 Bahts | 6,33 € | 20 000 Bahts | 575 € |

| Thaïlande | Aeon Bank | 150 Bahts | 3,86 € | 20 000 Bahts | 575 € |

| Thaïlande | TMB | 220 Bahts | 6,33 € | 20 000 Bahts | 575 € |

| Thaïlande | Siam Commersial Bank (SCB) | 220 Bahts | 6,33 € | 20 000 Bahts | 575 € |

| Thaïlande | Citybank | 220 Bahts | 6,33 € | ||

| Thaïlande | Bank of Baroda (BOB) | 220 Bahts | 6,33 € | ||

| Thaïlande | UOB | 220 Bahts | 6,33 € | ||

| Thaïlande | CIMB Thai | 220 Bahts | 6,33 € | ||

| Tunisie | Al Baraka Bank | Pas de frais | 300 à 500 TND | 90 à 150 € | |

| Tunisie | TSB (Tunisian Saudi Bank) | Pas de frais | 300 à 500 TND | 90 à 150 € | |

| Tunisie | Qatar National Bank | 10 Dinars | 2,97 € | 300 à 500 TND | 90 à 150 € |

| Tunisie | Zitouna | 10 Dinars | 2,97 € | 300 à 500 TND | 90 à 150 € |

| Tunisie | BIAT | 10 Dinars | 2,97 € | 300 à 500 TND | 90 à 150 € |

| Tunisie | STB | 10 Dinars | 2,97 € | 300 à 500 TND | 90 à 150 € |

| Tunisie | UBCI | 10 Dinars | 2,97 € | 300 à 500 TND | 90 à 150 € |

| Tunisie | UIB | 10 Dinars | 2,97 € | 300 à 500 TND | 90 à 150 € |

| Tunisie | Banque de Tunisie | 10 Dinars | 2,97 € | 300 à 500 TND | 90 à 150 € |

| Tunisie | Banque des Émirats | 10 Dinars | 2,97 € | 300 à 500 TND | 90 à 150 € |

| Turquie | BNP Paribas (Global ATM Alliance) |

||||

| Turquie | T.C. Ziraat Bankasi | Pas de frais | |||

| Ukraine | BNP Paribas (Global ATM Alliance) |

||||

| Uruguay | Banco de la Nación | 188 Pesos | 5,12 € | 5 000 Pesos | 147 € |

| Uruguay | Banco Republica (BROU) | 100 Pesos | 2,10 € | 10 000 Pesos | 176 € |

| Uruguay | BBVA | 270 Pesos | 5,66 € | 5 000 Pesos | 105 € |

| Uruguay | Itaú | 270 Pesos | 5,66 € | 5 000 Pesos | 105 € |

| Uruguay | Santander | 270 Pesos | 5,66 € | 5 000 Pesos | 105 € |

| Uruguay | Scotiabank | 270 Pesos | 5,66 € | 5 000 Pesos | 105 € |

| Vanuatu | ANZ Bank | 800 Vatus | 6,26 € | 44 000 Vatus | 344 € |

| Vanuatu | BRED | 600 Vatus | 4,69 € | 100 000 Vatus | 782 € |

| Vanuatu | BSP | 490 Vatus | 3,83 € | 10 000 Vatus | 78 € |

| Vietnam | VP Bank | Pas de frais | Pas de frais | 15 000 000 dongs | 587 € |

| Vietnam | TP Bank | Pas de frais | Pas de frais | 5 000 000 dongs | 196 € |

| Vietnam | Eximbank | Pas de frais | Pas de frais | 3 000 000 dongs | 117 € |

| Vietnam | BaoViet | Pas de frais | Pas de frais | ||

| Vietnam | BBVA | Pas de frais | Pas de frais | ||

| Vietnam | Saigon Bank | Pas de frais | Pas de frais | ||

| Vietnam | Vietbank Pay | Pas de frais | Pas de frais | ||

| Vietnam | AB Bank |

Pas de frais avec Visa

20 000 dongs avec Mastercard |

Pas de frais avec Visa

0,78 € avec Mastercard |

||

| Vietnam | ACB Bank |

Pas de frais avec Visa

55 000 dongs avec Mastercard |

Pas de frais avec Visa

2,15 € avec Mastercard |

3 000 000 dongs | 117 € |

| Vietnam | Vietinbank | 55 000 dongs avec Mastercard | 2,15 € avec Mastercard | 2 000 000 dongs | 78 € |

| Vietnam | HD Bank | 3 300 dongs | 0,13 € | ||

| Vietnam | Donga Bank | 20 000 dongs | 0,78 € | 3 000 000 dongs | 117 € |

| Vietnam | AgriBank | 22 000 dongs | 0,86 € | 2 000 000 dongs | 78 € |

| Vietnam | ANZ | 40 000 dongs | 1,57 € | 1 0000 000 dongs | 392 € |

| Vietnam | Commonwealth Bank | 40 000 dongs | 1,57 € | 1 0000 000 dongs | 392 € |

| Vietnam | Military Bank (MB) | 49 500 dongs | 1,94 € | 5 000 000 dongs | 196 € |

| Vietnam | SeaBank | 49 500 dongs | 1,94 € | 3 000 000 dongs | 117 € |

| Vietnam | Vetbank | 50 000 dongs | 1,96 € | 3 000 000 dongs | 117 € |

| Vietnam | VIB | 50 000 dongs | 1,96 € | ||

| Vietnam | Vietcombank | 50 000 dongs | 1,96 € | 5 000 000 dongs | 196 € |

| Vietnam | KS Tha Bank | 55 000 dongs | 2,15 € | ||

| Vietnam | SHB | 55 000 dongs | 2,15 € | ||

| Vietnam | Techcombank | 55 000 dongs | 2,15 € | 2 000 000 dongs | 78 € |

| Vietnam | SHB | 55 000 dongs | 2,15 € | 2 000 000 dongs | 78 € |

| Vietnam | Citibank | 60 000 dongs | 2,33 € | 8 500 000 dongs | 333 € |

| Vietnam | BIDV | 4,62 % du montant retiré | 3 000 000 dongs | 117 € | |

| Vietnam | Sacombank |

1,5 %

30 000 dongs minimum |

1,5 %

1,17 € minimum |

3 000 000 dongs | 117 € |

| Vietnam | HSBC | Pas de frais | 4 800 000 dongs | 188 € | |

| Zambie | Barclays (Global ATM Alliance) |

||||

| Zimbabwe | Barclays (Global ATM Alliance) |

Lors de l’écriture de nos guides de voyages, nous avons demandé aux tourdumondistes les frais qu’ils ont payés dans les banques locales. Vous pouvez consulter les résultats de ces enquêtes pour les pays suivants : Argentine, Australie, Bolivie, Brésil, Cambodge, Chili, Chine, Colombie, Indonésie, Laos, Mexique, Nouvelle-Zélande, Pérou, Philippines, Thaïlande, Vietnam